Какие налоги на прибыль и доход в сша

Содержание:

- Подоходный налог в Великобритании

- Плательщики и объект налогообложения

- Налоги на грех

- Отличия в системах налогообложения

- Налоговая система Италии

- Что это такое

- Сравнение налоговых систем Америки и России

- Налоговые формы

- Что представляет собой налоговая система США

- Каков подоходный налог в США и других странах мира

- Что облагается налогом

- Что такое TAX REFUND (возврат налогов)

- Уровни налогов

- Система налогообложения в США

- Налог на прибыль в США (Corporate Income Tax)

- Как в США не платить в налог с продаж

- Подоходный налог (Income Tax)

- Итоги

Подоходный налог в Великобритании

До вступления в Евросоюз в Великобритании была своя особая налоговая система, которая предусматривала расчет подоходного налога с каждого вида дохода. После вступления в ЕС Великобритания переняла опыт стран Европы и ввела прогрессивную шкалу, причем не все виды доходов подлежат налогообложению. Например, в Великобритании не платят подоходный налог с выигрыша в лотерею.

Еще одно отличие от стран континентальной Европы – налоговый период. Если подоходный налог в европейских странах рассчитывается за календарный год, то в Великобритании налоговый период начинается 6 апреля и заканчивается 5 апреля следующего года. Ставка, в зависимости от дохода, составляет 20% (на годовой доход свыше 11 850 фунтов стерлингов – 15 400 долларов США), 40% (когда доход превышает 46 350 фунтов стерлингов в год, что равно 60 200 долларам США) или 45 % (на доходы свыше 150 000 фунтов стерлингов, или 195 000 долларов США). Личная льгота – 11 850 фунтов стерлингов – снижается после того как годовой доход превысит 100 000 фунтов стерлингов (129 900 долларов США).

Плательщики и объект налогообложения

Общая информация

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

— лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

— лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

30 апреля — крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

Лица, обязанные самостоятельно декларировать доход:индивидуальные предприниматели;нотариусы, адвокаты, другие лица, занимающиеся частной практикой;физические лица по вознаграждениям, полученным не от налоговых агентов (например, по договорам аренды имущества, договорам найма);физические лица по суммам, полученным от продажи имущества, находившегося в собственности менее минимального предельного срока владения объектом недвижимости;физические лица, резиденты Российской Федерации по доходам, полученным от источников, находящихся за пределами Российской Федерации;физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;физические лица, получающие от физических лиц доходы в порядке дарения от физических лиц, не являющихся членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации;доходы, полученные в порядке наследования от физических лиц, не являющихся членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации;физические лица, получающие доходы в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала НКО.Пример:Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультация, подлежат обложению налогом на доходы физических лиц.

Объект налогообложения

Доходы, облагаемые НДФЛ

НК РФ Статья 209. Объект налогообложения

Объектом налогообложения признается доход, полученный налогоплательщиками:1) от источников в Российской Федерации и (или) от источников за пределами Российской Федерации — для физических лиц, являющихся налоговыми резидентами Российской Федерации;2) от источников в Российской Федерации — для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

Виды облагаемых налогом доходов перечисляются в статье 208 Налогового Кодекса РФ

НК РФ Статья 208. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации

Сюда входят. в том числе, доходы:

от продажи имущества, находившегося в собственности менее минимального предельного срока владения объектом недвижимости;от сдачи имущества в аренду;доходы от источников за пределами Российской Федерации;доходы в виде разного рода выигрышей;иные доходы.

Доходы, не облагаемые НДФЛ

В соответствии со ст.217 НК РФ не все доходы физических лиц облагаются НДФЛ

НК РФ Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Сюда относятся, в том числе, доходы:

от продажи имущества, находившегося в собственности более минимального предельного срока владения объектом недвижимости;доходы, полученные в порядке наследования от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца и мать) братьев и сестер);доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации;иные доходы.

Отчетный период и налоговый период

Отчетный период — Год

Налоговый период — Год

Налоги на грех

Поскольку налоги на сигареты и алкоголь встроены в цены на эти продукты, многие американцы даже не подозревают, что платят их.Федеральные налоги на табак впервые были введены в 1794 году, но с течением времени они продолжались до 1864 года. В том году коробка из 20 сигарет облагалась налогом в 0,8 цента. В 2020 году ставка составляла 6,96 доллара за упаковку.

Штаты также облагают налогом сигареты.В 2019 году штат Миссури облагал их налогом по минимуму 17 центов за пачку, а Нью-Йорк облагал их налогом по максимуму в 4,35 доллара за пачку.

Краткая справка

Поскольку налоги на сигареты и алкоголь встроены в их цены, многие американцы не осознают, что платят их.

Крепкие алкогольные напитки, вино и пиво облагаются налогом по разным ставкам как федеральным правительством, так и правительством штата.В 2020 году верхние ставки федерального акцизного налога составляли 13,50 долларов за галлон крепких спиртных напитков, от 1,07 до 3,15 долларов за галлон вина в зависимости от содержания алкоголя в вине и 18 долларов за баррель пива объемом 31 галлон. Каждый штат устанавливает свои собственные налоговые ставки для каждого вида алкоголя.

- Самая низкая ставка налога на крепкие спиртные напитки в 2019 году составляла 2,00 доллара за галлон в Миссури, а самая высокая ставка – 32,52 доллара за галлон в Вашингтоне.

- Для вина самая низкая ставка налога в 2019 году составила 20 центов за галлон в Калифорнии;самый высокий был 3,26 доллара за галлон в Кентукки.

- Пиво облагалось налогом по минимуму 2,0 цента за галлон в Вайоминге и по максимуму 1,29 доллара за галлон в Теннесси.

Правительство начало взимать налог на сигареты и алкоголь, чтобы выплатить долги, которые оно понесло во время Войны за независимость. Однако социальные цели также долгое время влияли на налогообложение этих предметов. Чем выше налог, тем больше вероятность того, что американцы откажутся от употребления табака и алкоголя. Но поскольку налоги на табак и алкоголь являются фиксированными , они непропорционально ложатся на бедных. Другими словами, в основном бедняки не поощряются к употреблению табака и алкоголя, потому что другие группы доходов могут позволить себе платить более высокие налоги.

Отличия в системах налогообложения

Важной особенностью налогообложения физических лиц в США является тот факт, что налог на доходы физических лиц уплачивается с доходов, полученных в любой стране мира, всеми гражданами США, в том числе не проживающими в стране. В РФ, соответственно, такой ситуации нет

Более того, если гражданин отказывается от гражданства США, то еще 10 лет после этого он остается плательщиком подоходного налога в бюджет США. Гражданин РФ в этом плане будет платить по факту – находясь на территории страны или на территории государства, с которым заключен соответствующий договор. Не платить налог с доходов, полученных за пределами США, можно только если он уже уплачен в стране, с которой у США заключен договор об избежании двойного налогообложения. В частности, такое соглашение заключено между США и РФ, и в нем указано, какие виды доходов облагаются подоходным налогом в РФ, а какие — в США.

Система США в вопросах определении круга налогоплательщиков подоходного налога существенно отличается от российской. В Соединенных Штатах уплата подоходного налога зависит от гражданства физического лица, в России – от статуса физлица (является ли он резидентом или нерезидентом), то есть времени фактического пребывания в РФ в течение календарного года.

Еще одно отличие – в России ставка налога зависит от вида налогооблагаемого дохода, а в США налог исчисляется с каждого вида доходов отдельно от суммы каждого дохода.

Так же отличается и объекты, облагаемые налогом. К облагаемым доходам в США относятся: заработная плата, доходы от предпринимательской деятельности, пособия и пенсии, выплачиваемые государством (свыше определенной суммы) или частными фондами, алименты, доходы по ценным бумагам, призы, награды, фермерский доход, доходы от недвижимости и др.

Например, в РФ доходы по ценным бумагам не облагаются налогом, отсутствует понятие «фермерского дохода», а доход с недвижимости не так просто снять, так как многие граждане сдают жилье неофициально. Так же в РФ налог не снимается с пенсий.

В целом, как мне кажется, следует отметить, что в США налог наименее «щадящий». Да, он может быть меньше, чем в России (а может достигать и больших параметров), но следует учитывать, что в России это дает возможность пользоваться страховкой и ОМС, а в США гражданин либо сам покупает пакет социальной и медицинской страховки, либо это оплачивает ему работодатель.

Услуги врача в США так же стоят больших денег, из-за сложившийся олигополии в медицинской сфере, так что гражданин (или его работодатель) заплатят немалые деньги за страховку, что так же ударит по карману. Я хочу сказать, что за схожий процент, снимаемый с зарплаты в РФ и США гражданин России в целом получит больше услуг, чем житель соединенных штатов.

Налоговая система Италии

В Италии, как и в Германии, принята достаточно разветвленная система налогообложения. Правовая база насчитывает более 350 законов федерального характера. Главные принципы налоговой системы определяет Конституция Италии. Эта европейская страна отличается высоким уровнем налоговой нагрузки. Главный упор в итальянском налогообложении делается на прямые налоги, которые обеспечивают до 40% всех налоговых платежей. Косвенные налоги остаются немного позади и обеспечивают около 25% налоговых поступлений. В целом налоги и сборы гарантируют государству больше половины всех его доходов.

Налоговая система Италии имеет двухуровневую структуру: государственный (национальный) и местный уровень. Налогообложение представлено 40 видами налогов и сборов.

Основными налогами в Италии выступают подоходный налог для физлиц, НДС и корпоративный налог для юридических лиц. Эти налоги государственного уровня составляют почти 80% от налоговых поступлений. Также к национальному налогообложению относятся:

- акцизы,

- взносы на социальное обеспечение,

- налог на игорную деятельность,

- регистрационный, ипотечный и кадастровый сбор,

- налог на лотерею,

- налог на дарение и наследство.

В местное налогообложение входят следующие платежи:

- налог на производственную деятельность,

- налог на недвижимость,

- сбор за утилизацию отходов,

- сбор за страхование ответственности владельцев автотранспортных средств и регистрацию этих средств,

- дополнительный акцизный сбор на электрическую энергию,

- дополнительный коммунальный налог и другие.

В отличие от российской системы государственные организации не перечисляют налоги в бюджет. Их деятельность финансируется за минусом начисленных налогов.

Что это такое

Подоходный налог – это обязательная сумма средств, выплачиваемая в бюджет с дохода каждого человека, который работает официально. Более того, выплаты должны производиться не только с заработной платы, но и с любого другого источника обогащения. Согласно НК РФ, ставка его может колебаться в пределах от 9% до 35%, однако в подавляющем большинстве случаев, за основу расчета принимается 13% от дохода лица.

Вычет налога производится сразу же с момента перечисления денег, таким образом, если вы официально трудоустроены и на счета перечисляется сумма, направленная на выдачу зарплат персоналу, бухгалтерия обязана высчитать с нее ставку НДФЛ и только потом переводить на карточки. До тех пор пока эта операция не будет произведена, выплаты заработанных средств производиться попросту не могут.

Разберем более подробно, какие виды доходов подпадают под налогообложение:

- заработная плата работника;

- доходы от инвестиций, акционерной деятельности;

- прибыль, получаемая с аренды домов, квартир, автомобилей, иного имущества;

- вознаграждения, полученные за победы во всевозможных лотереях;

- средства, вырученные с продажи имущества.

Вместе с тем существует и целый ряд финансовых операций, которые не требуют уплаты НДФЛ. Рассматривая список налогооблагаемых платежей, можно увидеть закономерность, что каждый из них фактически является частным заработком. Вместе с тем подоходный налог не касается всевозможных видов помощи, компенсации или государственных выплат. В целом список доходов, которые не облагаются налогом, выглядит следующим образом:

- Всевозможные виды материальной помощи.

- Уплата алиментов.

- Вознаграждения за участие в донорских программах.

- Государственные пенсии и стипендии.

- Выходные пособия, которые выплачиваются каждому сотруднику при его увольнении.

- Компенсация нанесенного ущерба и т. д.

Нормативные документы четко указывают и порядок распределения НДФЛ между бюджетами различных уровней. Всего он распределяется по трем уровням. В частности, наибольшая его часть направляется в территориальный бюджет каждого субъекта страны. Всего они получают 70% от всех подоходных налогов, которые были вычтены на их территории. Муниципальным районам достается всего 20% от всех уплаченных сумм. Но еще меньшая доля положена бюджетам поселений, им приходится довольствоваться всего 10% от общей суммы.

Сравнение налоговых систем Америки и России

Большинство мечтающих переехать в Америку привыкли сравнивать лишь условия жизни за океаном и уровень жизни на родине. Для получения более полной картины нужно рассматривать стоимость жизни, а также налоговые системы России и США.

В Российской Федерации региональным властям отведено не так много полномочий, как в Америке. Большинство прав по установлению налоговых ставок ограничено на уровне федерального законодательства. Кроме того, жестко регламентируются уровень минимальной зарплаты и прожиточного минимума, а также степень ответственности в трудовых отношениях.

Если сравнивать абсолютные цифры, то разница в фискальной нагрузке видна при сравнении величины подоходных удержаний. В России действует фиксированная ставка НДФЛ (13 %) и налога на прибыль предприятий (20 %), и они ниже, чем в США.

Труднее сравнивать косвенные налоги на потребление, поскольку в РФ используется НДС (20 % от прироста цены), а в Америке – налог с продаж (до 12 %), взимаемый с общей суммы покупки.

Налоговые формы

Заполнение налоговой формы — дело не слишком сложное. Отвечаешь на вопросы один за другим, стараешься ничего не пропустить. Нужно лишь выбрать правильную форму 🙂

Ведь существует целая серия налоговых форм, от упрощённых до очень сложных и детальных.

Вот неполный список.

У них страшные номера, в них легко можно запутаться. Вот тут неплохой сайт, объясняющий разницу между всеми многочисленными вариантами формы 1040 (1040-A, 1040-EZ, 1040-PR, 1040-SS, и так далее).

Как по мне — это ещё один хороший аргумент в пользу онлайн-сервисов (там тип формы выберется автоматически) или услуг налогового консультанта (он подскажет).

Налоговый чеклист

Перед заполнением налоговой декларации – а особенно если вы делаете это через налогового консультанта или юриста – необходимо обязательно убедиться, что у вас под рукой есть все необходимые справки и документы.

Я подготовил для вас удобный чеклист, чтобы точно ничего не забыли. Он удобно организован, там можно отмечать необходимые документы галочками

Что представляет собой налоговая система США

С помощью поступающих в бюджеты различных уровней налоговых платежей центральное правительство осуществляет эффективный контроль за перераспределением доходов федеральной казны. Несколько «налоговых революций», осуществлённых в ХХ веке, привели к появлению сбалансированной налоговой системы. Она позволяет без ущерба для экономической безопасности страны выполнять две основные задачи:

- Наполнять бюджет, стремясь к уменьшению его дефицита, и, в конечном счёте, к снижению уровня госдолга США.

- Стимулировать рост и развитие отдельных отраслей экономики, снижая налоговую нагрузку.

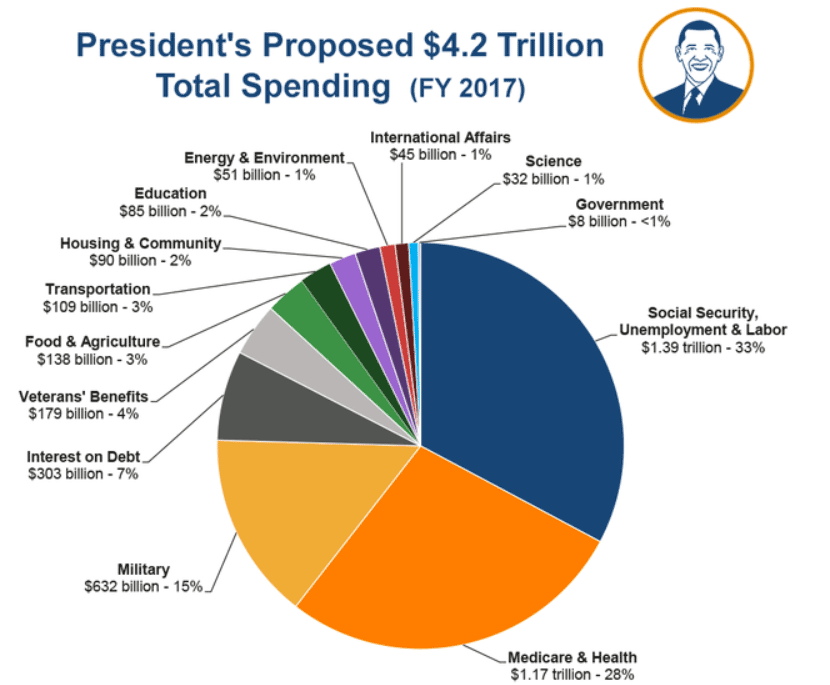

Легко убедиться в том, что несмотря на чудовищный уровень лоббизма в финансовой сфере, американской администрации всё же удаётся добиться сбалансированности бюджета. Достаточно взглянуть на проект расходной части на 2017 год.

Структура расходов в бюджете США на 2017 год

Структура расходов в бюджете США на 2017 год

Может показаться удивительным, но уровень налоговой нагрузки в США – один из самых маленьких среди двадцати наиболее экономически развитых стран мира.

Пришедшая в Белый Дом после выборов 2016 года республиканская администрация Дональда Трампа декларировала проведение налоговой реформы. Коротко её суть сводится к трём тезисам:

- ликвидация принципа экстерриториальности при взимании налогов.

- амнистия на капитал после репатриации.

- снижение ставки налога на прибыль для юридических лиц.

Результатом должно стать снижение общей суммы уплачиваемых в бюджеты налогов для 8 из 10 граждан США.

Основные тезисы налоговой реформы администрации Д.Трампа

Основные тезисы налоговой реформы администрации Д.Трампа

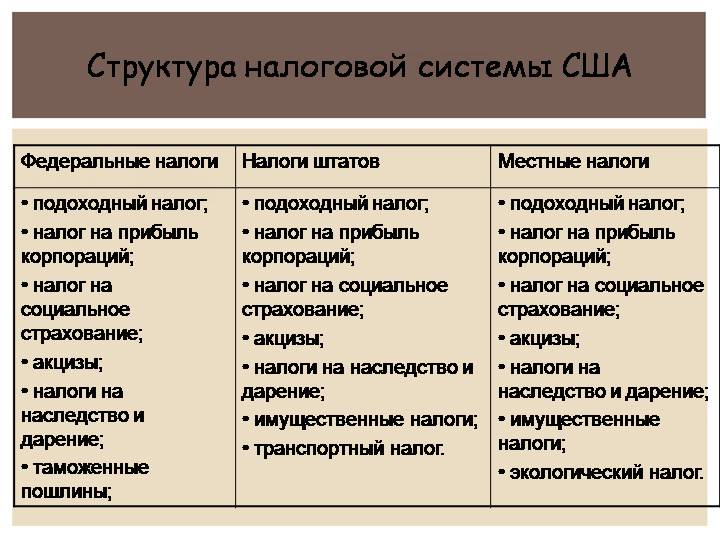

Американская система взимания налогов с юридических и физических лиц считается одной из наиболее развитых фискальных структур. Бюджетная и налоговая системы в США состоят из трёх уровней:

- верхний – сбор налогов осуществляется на федеральном уровне.

- средний – каждый штат вправе дополнительно устанавливать собственную систему и шкалу взимания сборов.

- нижний – органы местного самоуправления согласно законам штата могут осуществлять сбор и администрирование отдельных видов платежей.

Система налогообложения США

Система налогообложения США

У налоговой системы США есть несколько особенностей:

- Налоги, взимаемые на федеральном уровне, имеют прогрессивную шкалу. С ростом доходов увеличивается сумма обязательных платежей, которые налогоплательщик обязан внести в бюджет.

- В законодательстве США нет разделения налогов на уровни. Акцизы, налог на прибыль, подоходный налог и другие сборы налогоплательщик может уплачивать и в федеральный бюджет, и в казну штата или органа местного самоуправления.

- Штаты могут самостоятельно вводить налоги, определять их ставки и периодичность уплаты. Единственным условием при этом является соблюдение федерального налогового законодательства.

- Косвенный налог в виде НДС в США отсутствует. Однако, большинство штатов обязывают жителей платить в бюджет налог с продаж и различные акцизные сборы.

- В США физические лица могут самостоятельно отчислять часть заработанных средств в доход системы социального страхования. Таким образом, плательщики могут увеличивать порог расходов на пользование системой здравоохранении

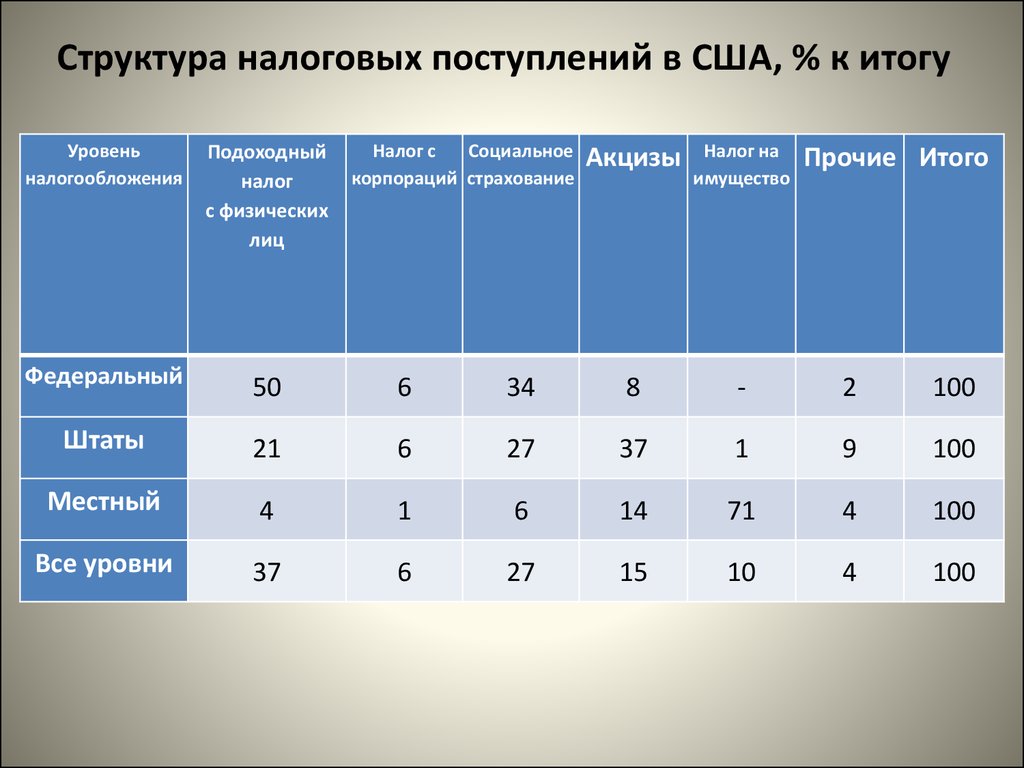

Доля налогов по видам в бюджете США

Доля налогов по видам в бюджете США

Каков подоходный налог в США и других странах мира

Подоходный налог в США и других странах мира интересует не только специалистов, но и читателей. У многих из них возникает вопрос об отличиях налоговых систем и платежей, в том числе и по подоходному налогу в США. Рассмотрим эти особенности в настоящей статье.

Подоходный налог в США 2017-2020

Подоходный налог во Франции 2017-2020

Подоходный налог в Швеции

Подоходный налог в Норвегии

Подоходный налог в Канаде

Подоходный налог в Испании

Подоходный налог в Великобритании

Подоходный налог в Англии

Подоходный налог в европейских странах

Минимальный подоходный налог в Европе

Подоходный налог в Америке

Корпоративный подоходный налог в Казахстане

Подоходный налог в других странах мира

Подоходный налог в США 2017-2020

Подоходные налоги в США берут с 1913 года. Законодательство США по налогам сложно для первого восприятия. Кодекс внутренних доходов, принятый в 1954 году, является его основой. Вносимые в кодекс изменения оформляют новыми разделами. Решения Казначейства США являются постановлениями для Службы внутренних доходов (IRS), согласно которым она работает с налогоплательщиками.

Подоходный налог в США должны платить все его резиденты независимо от того, где они проживают и в какой стране получают доход. При расчете налогооблагаемой базы учитывают различные виды вычетов.

После оформления декларации о налогах он оплачивается в 3 адреса:

- на федеральный уровень;

- непосредственно штату, где проживает декларант;

- городу или округу (местные налоги).

Нужно отметить, что ставки налогов на каждом уровне свои и даже могут отсутствовать.

Ставки налогов федерального уровня колеблются в пределах от 10 до 39,6% и рассчитываются от уровня дохода. В зависимости от того, кто оформляет декларацию (одиночка или супружеская пара), необлагаемая база равна 9 075–18 150 долларов США. При доходе от 406 751 доллара США налог берут по ставке 39,6%.

В зависимости от штата ставка налога может варьироваться от 0 до 13%, изменяясь от года к году как в сторону уменьшения, так и в сторону увеличения. При этом количество штатов, где налог не берут, тоже может меняться.

О видах вычетов, применяемых в России, читайте в рубрике «Налоговые вычеты по НДФЛ в 2019-2020 годах».

Подоходный налог во Франции 2017-2020

Во Франции расчет подоходного налога производит налоговая служба. Все доходы французов делятся на 8 категорий. По каждой из них имеется своя методика расчета с учетом применяемых льгот и вычетов. Налог исчисляют по прогрессивной шкале. Эта шкала уточняется каждый год. Особенность расчета подоходного налога состоит в том, что его рассчитывают на семью.

Подоходный налог во Франции берется с дохода по прогрессивной шкале (от 5,5 до 75%). Необлагаемый минимум составляет 6 011 евро в год. Максимальную ставку 75% применяют при доходе семьи в 1 000 000 евро.

Что облагается налогом

Налогом с продаж в США облагается тот товар, который был продан магазином, находящемся в штате покупателя. Также не стоит забывать, что в каждом штате разная налоговая ставка на тот или иной продукт.

Например, вы покупаете тостер в сети магазинов Best Buy за 100 долларов, магазин находится в штате Коннектикут, итого вы отдадите 100 долларов за тостер и 6.35 доллара в виде налога с продаж, в общей сумме выходит 106.35 долларов.

Если вы купите тот же тостер в одном из магазинов Best Buy, но уже в Аризоне, то окончательная цена тостер будет составлять около 111 долларов, так как Аризона – это сельскохозяйственный штат.

Если Aliexpress не имеет своего физического магазина или филиала в вашем штате, то НДС вам платить не придётся, но вы заплатите таможенный налог, так как товар идёт из Китая (размер таможенного налога зависит от штата).

Однако в некоторых штатах есть исключения. Например, в штате Джерси НДС не берётся за продажу детской одежды и продукты питания, которые были произведены на территории штата, на все остальные товары действует подоходный налог в 3–5%.

Что такое TAX REFUND (возврат налогов)

Практически всегда вы платите налоги в течении всего года, например — поквартально. Или за вас их платит работодатель. В течении года может случиться множество жизненных обстоятельств, которые, являясь вычетами, уменьшают вашу налогооблагаемую базу. И правительство вернёт вам “лишние” деньги.

Например, у вас родился ребёнок, вы потратили много денег на медицину или благотворительность, вы потеряли деньги на бирже, вы не могли работать несколько месяцев, и прочие события — будут являться вычетами на вашем Tax Return. В этом случае налоговая служба вернёт вам “лишние” налоги — пришлёт чек по почте, или вернёт вам деньги банковским переводом обратно в банк.

Различных вычетов существует тьма тьмущая, и именно из-за вычетов и существует целая армия налоговых консультантов, предлагающих “оптимизировать” ваши налоги, добавить тот или иной вычет, представить ту или иную трату как удобный вам вычет, и так далее. Приятно получить такой неожиданный бонус в пару тысяч долларов!

Но не спешите радоваться — может так статься, что наоборот: вы должны доплатить недостающие налоги. Например, у меня в этом году повышалась зарплата, и я должен теперь доплатить ещё налогов, которые работодатель не доплатил — ерунда конечно, штатная ситуация, но слегка неприятно.

Уровни налогов

Налоговая система Америки имеет несколько уровней, на которых взимаются налоги. Самый верхний уровень – федеральный. За ним следуют штаты, которые также имеют право назначать свои выплаты. Размер каждый штат назначает самостоятельно, поэтому в некоторых местах Америки жить гораздо выгоднее, чем в других. И, наконец, органы местного самоуправления также имеют право назначать налоги для пополнения бюджета и осуществления целей для блага налогоплательщиков. Несмотря на это, некоторые налоги могут взиматься сразу на нескольких уровнях.

- Федеральные налоги для физических лиц в США составляют 70 % от бюджета государства, поэтому очень важны для него. За пополнением казны на федеральном уровне строго следят. Сборы начисляются на продажи, акцизы, имущество, сверхприбыль, заработную плату и другие виды доходов. Все налоги для физических лиц в США на федеральном уровне обладают прогрессивной ставкой.

- Налоги на уровне штатов являются индивидуальными для каждого региона. Штаты могут самостоятельно назначать и менять налоговые выплаты в соответствии с законом. Но при этом граждане США всегда заранее знают, какие конкретно суммы им нужно будет заплатить.

- Местные органы управления чаще всего обладают значительными финансовыми средствами, которые получены из денег налогоплательщиков. На этом уровне взимается подоходный налог, налоги на прибыль, недвижимость, акцизы.

Система налогообложения в США

На самом деле, не всё так плохо, как можно подумать на первый взгляд. И на это есть несколько причин:

- Размер налогов напрямую зависит от штата и города проживания

- Развита система «налоговых вычетов«

- Налоги платятся по «прогрессивной шкале«

Давайте разберем каждый пункт по отдельности для наглядности.

Зависимость подоходного налога от штата в США

В США, как мы разбирали выше, подоходный налог состоит их трёх пунктов:

1) Федеральный налог

2) Налог штата

3) Местные налоги

То есть, «федеральный налог» платят все, вне зависимости от штата проживания, это некая «константа«.

А вот «налог штата» и «местные налоги» очень сильно зависят от самого штата проживания работника.

Например, в 6-ти штатах США (Техас, Луизиана, Теннесси, Вайоминг, Аляска и Северная Дакота) полностью отсутствует «налог штата. А значит в них, значительно уменьшено налоговое бремя для резидента.

Местные налоги напрямую зависят от города, в котором вы проживаете и работаете. Они могут варьироваться от 0% до 4% от вашего дохода.

Система налоговых вычетов в США

Уменьшить сумму уплаченных налогов рядовому американцу помогают его обязательства, а именно:

- Наличие ипотеки или кредитов (долгов)

- Наличие детей и иждивенцев

- Обучение в школе, колледже или ВУЗе (если вы работаете параллельно)

Любой из этих факторов является причиной для уменьшения суммы налогов к уплате для жителя США через систему налоговых вычетов.

Прогрессивный подоходный налог в США

А вот и самое интересное, на что заглядываются наши жители России и уже давно требуют ввести на территории РФ.

А именно: прогрессивную шкалу подоходного налога.

В США, уровень налоговой нагрузки напрямую зависит от годового дохода жителя штата. Чем выше его годовой доход, тем больше он будет платить налогов (в процентном отношении от своей зарплаты).

Например, зарабатывая около 50 000 долларов в год (4 167 долларов в месяц), и в зависимости от штата (давайте возьмём Техас), вы будете платить совокупный подоходный налог в размере — 8 356,25 доллара.

То есть, около 16,7% в год подоходного налога от своего дохода.

А если вы уже зарабатываете около 100 000 долларов, то налог будет равен уже 23 059,5 $, или около 23% от годового заработка.

Таблица градации прогрессивного подоходного налога в США от уровня доходов (за год).

На самом деле, налог в США не так просто рассчитать, как бы не казалось на первый взгляд. Давайте разберемся как считают налоги американцы?

Налог на прибыль в США (Corporate Income Tax)

Корпоративный налог на прибыль, подлежащий к уплате юридическим лицом, напрямую зависит от его организационно-правовой формы.

С точки зрения налогообложения стоит отдельно выделить такие типы компаний как:

- Корпорации, которые бывают в виде C-корпораций и S-корпораций;

- LLC — Limited Liability Company (аналог российского общества с ограниченной ответственностью).

S-Corporation не уплачивает налог на прибыль от своего имени, доходы или убытки деятельности разделены между участниками корпорации, на которых возлагается обязанность по уплате налогов.

С-Corporation уплачивают Corporate Income Tax от своего имени. Федеральный налог для корпораций рассчитывается по ставке 21%. Помимо этого каждый штат может устанавливать собственные ставки: где-то он не взимается вообще (Делавэр), а в Айове составляет 12%.

У корпорации облагаются абсолютно все доходы, что были получены во всех странах мира. Однако из этого правила есть исключения в зависимости от наличия налоговых соглашений США с другими странами.

Базой обложения служит чистая прибыль, которая определяется как разница между всеми поступлениями и суммой разрешенных законодательством расходов, понесенных компанией за отчетный период. При этом в отношении корпораций налог охватывает не только полученную юридическим лицом чистую прибыль, но и распределенную прибыль, т.е. акционеры обязаны также уплатить налог на прибыль с полученных дивидендов.

Механизм корпоративного налогообложения LLC может быть различным: они могут облагаться как корпорация, уплачивая Corporate Income Tax, или как партнерство, распределяя полученный доход между участниками.

Если у Вас возникли вопросы относительно налогооблагаемой базы, ставок, сроков подачи или заполнения налоговой отчетности по Income Tax, обратитесь за помощь к профессиональным налоговым консультантам.

| Компания American Corporate Services, Inc. уже почти 30 лет оказывает различные налоговые услуги. Опытные CPA-специалисты и налоговые адвокаты готовы оказать как консультативную поддержку по отдельным вопросам корпоративного налогообложения, так и взять на себя весь комплекс работ по минимизации налогообложения и заполнению налоговой декларации. |

Как в США не платить в налог с продаж

Бывает так, что вещь, которая вам необходима, продается только в одном магазине, а доставками международными он не занимается. Как же быть в таком случае? Вот тут и пригодится виртуальный адрес для покупок (действительно существующий). Его можно приобрести (и обойдется это недорого, кстати) в сервисах международной доставки. Используя его, вы покупаете товар обычным способом, только вместо своего настоящего домашнего адреса указываете виртуальный. Оплачиваете заказ, национальной почтовой службой доставляется туда посылка, вас извещает об этом, а затем вы отправляете ее по своему настоящему адресу.

Подоходный налог (Income Tax)

Любые доходы физического лица подлежат налогообложению. Подоходный налог в Америке (Income Tax) охватывает доходы:

В 43 штатах имеется Income Tax с физических лиц. Максимальная ставка достигает 13,3% (в Калифорнии), минимальная находится на уровне 2,9% (в Северной Дакоте).

-

Связанные с трудоустройством (зарплата, премии, компенсационные выплаты, бонусы),

-

От владения капиталом и имуществом (проценты, дивиденды, аренда),

-

Связанные с приростом капитала (при продаже недвижимости, земельных участков, корпоративных прав),

-

Самозанятых лиц (при самостоятельной предпринимательской деятельности).

Налогооблагаемая база корректируется на сумму разрешенных вычетов и льгот (затраты на повышение квалификации, на медицинское обслуживание, в связи с переездом в новую местность, расходы на благотворительность, зачёт для престарелых лиц и инвалидов и др.)

После этого следует определение необлагаемого минимума. Он зависит от семейного (социального) статуса плательщика (например, холостой резидент или состоящий в браке, общая декларация от супругов или две отдельные, вдова (вдовец) с ребенком, основной кормилец семьи и т.д.). Так, для одиноких лиц до 65 лет такой минимум равен 12,2 тыс. дол. в год; для супругов, которые совместно подают декларацию, это уже 24,4 тыс. дол. и т.д.

Далее определяется ставка (на федеральном уровне она является прогрессивной). Например, для неженатого молодого человека с доходом в 75000 долларов налог на доход в США будет высчитываться по ставке в 22%.

В повседневной жизни самостоятельными вычислениями редко пользуются, есть специальные таблицы, программы и консультации специалистов.

Income Tax можно уплачивать двумя способами: работодатель удерживает его сумму до выплаты зарплаты или работник получает полную зарплату, а налог платит сам в течение года.

Итоги

В заключение хочется отметить, что, несмотря на определенные плюсы и минусы, нельзя какую-либо из налоговых систем назвать хорошей или плохой. Каждая из них по-своему хороша для своего государства. Налоговые системы многих государств складывались не одно столетие. Они уже «подстроены» под территориальные особенности стран, их внутреннюю политику и менталитет населения. Невозможно одну налоговую систему заменить другой. Это реально лишь при условии корректирования принципов налогообложения под экономические условия определенного государства.

Пробный бесплатный доступ к системе на 2 дня.