Налоги в америке для бизнеса: федеральные, налоги штата и местные

Содержание:

- Практика налогообложения криптовалют разных стран

- Особенности подоходного налога в США

- Местные налоги

- Налог на дивиденды

- Налоги штатов и местные

- Пять штатов США без налога с продаж

- Соглашения о предотвращении двойного налогообложения

- Подоходный налог на уровне штатов

- Налоги на недвижимость

- Налоговые формы

- Как не делиться деньгами с Google

- Средняя зарплата в США

- Каков подоходный налог в США и других странах мира

- Налог на недвижимость

- Какие налоги платятся в США американцы

- Кто платит налоги в США?

- Налоговые льготы и вычеты

- Альтернатива российским налогам

- Налоги в США для компаний

- Федеральные налоги

Практика налогообложения криптовалют разных стран

Во всем мире криптовалюты облагаются налогом по-разному. Основная причина — нет единого понимания природы децентрализованных цифровых денег. В ряде стран, например, Японии, биткоин и его аналоги признаны регулярным платежным средством, хотя в отличие от фиата, полноценными валютами они пока не стали. Размер налога может еще зависеть от времени хранения актива: если спекуляция осуществляется за короткий промежуток времени, то налог может достигать почти 40%. При длительном хранении — только 20%.

Австралия остановилась на варианте считать виртуальные деньги имуществом. Это сразу прояснило алгоритм уплаты налогов по данному активу — нет уплаты НДС (VAT), налог рассчитывается как прирост капитала. Налоговое управление США также признало децентрализованные деньги имуществом, однако по налоговой отчетности оно ближе не к формату недвижимости, а к формату ценных бумаг. Форма для учета доходов с криптовалют, которую IRS выпустило в 2019 году, содержит столько уточнений и нюансов, что скорее запутывает потенциального налогоплательщика, чем дает четкие инструкции к действию.

Германия пришла к выводу, что криптовалюта — это личные деньги, при этом не взимает НДС (VAT). Если вы физлицо и держите крипту более года, то ваши сбережения также не подлежат налогообложению по статье “прирост капитала”. Португалия также выделяется среди стран Евросоюза лояльным законодательством в сфере налогообложения для виртуальных активов. Для компаний, которые занимаются инвестициями, здесь предусмотрен специальный корпоративный налог, а простота регистрации организаций и льготы для нерезидентов делают Португалию особенно заманчивым вариантом для предпринимателей. Напротив, самую непоследовательную и бюрократически заангажированную систему налогообложения криптовалют предложила Великобритания. В мировом финансовом центре так и не смогли определиться, что такое криптовалюта — ценные бумаги, активы или имущество. Только в ходе судебного разбирательства можно точно установить, чем именно владеет хозяин криптовалют и каким образом ему следует платить налоги.

Самый большой разброс позиций по части осуществления налогообложения доходов с цифровых активов оказался в странах постсоветского пространства. В России криптовалюты оказались на грани тотального запрета. В Украине законодательная база по данному вопросу находится в настолько зачаточном состоянии, что совершенно неясно, как по данной статье доходов платить налоги. Зато Беларусь оказалась чуть ли не передовой юрисдикцией в этом деле. В особых технологических зонах можно майнить, осуществлять спекулятивный обмен цифровых активов, заниматься покупкой или продажей товаров за криптомонеты и при этом быть свободным от налогообложения.

Особенности подоходного налога в США

Определённый процент с полученных доходов американцы платят, даже находясь за пределами государства. Подоходный налог взимается и с граждан других стран, находящихся в Америке установленное время, и даже с нелегальных мигрантов (16-я поправка к Конституции).

Сетка подоходного налога выглядит следующим образом:

- Для одиноких американцев:

доход до $7000 – 10%;

до$ 28 000 – 15%;

до $68 000 – 25 %;

до $143 000 – 28%;

до $311 000 – 33%;

свыше $311 000 – 35%;

- Для супругов:

до $14 000 – 10%;

до$ 58 000 – 15%;

до $114 000 – 25%;

до $174 000 – 28%;

до $311 000 – 33%;

свыше $311 000 – 35%.

Существует необлагаемый минимум, зависящий от целого ряда факторов.

- Доход в $7000 не будет облагаться налогом для одинокого человека до 65-ти лет, в $10000 – для овдовевших. У семейной пары этой возрастной категории ставка снижается до $3000 на каждого.

- Супругам старше 65-ти лет полагаются большие налоговые льготы.

- Ставка подоходного налога зависит также от числа работающих в семье, количества иждивенцев, причастности к выделенным социальным группам.

Уменьшить сумму подоходного налога можно при помощи благотворительных взносов, инвестиций в медицину, Учебный и Пенсионный фонды.

Иммигранты, официально работающие в США, обязаны платить следующие налоги:

Federal Income Tax – 10%-39%

Social Security Tax – 6,2%

Medicare Tax – 1,45%

State Tax – 0%-11%

Важным фактором является широкая самостоятельность штатов в налогообложении. В налоговом законодательстве не существует перечня налогов 2-го и 3-го уровней, штаты и муниципалитеты обладают правом устанавливать на своей территории любые налоги, конечно, в рамках принципов Конституции. В девяти штатах Америки подоходный налог не взимается вообще.

- В Теннесси и Нью-Гемпшире налогом облагаются только проценты, начисленные на депозиты и дивиденды.

- Вайоминг – жители не платят не только подоходный, но и налог с полученной прибыли.

- В Колумбии и Техасе существует налог для богатых граждан, что позволяет большинству населения не платить налоги со своих доходов.

- Власти штата Северная Дакота обложили налогом банковскую франшизу и ввели акциз на табачные изделия, освободив от уплаты подоходного налога жителей штата.

- Бюджет штата Невада пополняется налогами на азартные игры, что также позволяет отказаться от налога на доходы населения.

- Во Флориде бюджет наполняют налоги на недвижимость и процент с продаж.

- Жители Аляски освобождены от уплаты подоходного налога с 1980-го года.

Местные налоги

Коротко следует остановиться на второй основной статье доходов бюджета – налогах штатов и органов местного самоуправления. Количество налогов структуре корпоративного законодательства, их виды и ставки в каждом штате совершенно индивидуальны. Удобство расположения бизнеса в том или ином штате, как правило, сводится к величине налоговой нагрузки. Перечисление всех налогов в каждом из штатов США займёт немало времени. Поэтому анализ базы налогообложения сводится к стандартному вопросу – в каких штатах самое большое и самое маленькое налогообложение.

По результатам 2017 года IRS определило пять штатов с самым низким средним уровнем налогообложения. За основу при составлении рейтинга взяты пять видов налогов:

- корпоративный.

- подоходный.

- имущественный.

- с продаж.

- на безработицу.

Во всех этих штатах физические лица освобождены от подоходного налога. В некоторых из них не взимаются по два-три других основных налога.

|

Штат |

Общее место |

|

Вайоминг |

1 |

|

Южная Дакота |

2 |

|

Аляска |

3 |

|

Флорида |

4 |

|

Невада |

5 |

Важной составляющей для процесса миграции населения между штатами является ставка налога на недвижимость. Бесспорные чемпионы в этом показателе — Иллинойс (самая высокая ставка) и Гавайи (самая низкая ставка)

| Вид налога | Наименование штата и ставка,% | |

| Самая высокая | Самая низкая | |

| Налог на недвижимость | Иллинойс – 2,67

Нью-Йорк – 2,53 Нью-Гэмпшир – 2,40 Нью-Джерси – 2,37 |

Гавайи – 0,31

Южная Дакота – 0,38 Алабама – 0,54 Вайоминг – 0,65 |

Структура местных налогов в США – прерогатива законодательных органов регионов. Уплата этих видов платежей зависит от местонахождения офиса компании. Онлайн-бизнес местными налогами не облагается. Также не уплачивают налогов, установленных местными органами власти, те компании, которые фактически не осуществляют свой бизнес. Следует помнить, что если сумма неуплаты налогов по результатам проверки декларации составит свыше 50 тысяч долларов, административное дело автоматически переквалифицируется в уголовное.

Налог на дивиденды

Дивиденды, полученные в США, подлежат налогообложению. Они могут облагаться в рамках декларации по Income Tax, т.е. как часть дохода. Налоговая ставка составляет до 37% в зависимости от общей суммы валового дохода и от семейного статуса налогоплательщика.

Однако есть вариант налогообложения дивидендов по пониженным ставкам. Это возможно только в случаях, когда речь идет о квалифицированных дивидендах (сюда относятся, например, дивиденды компаний, акции которых свободно обращаются на крупных американских биржах). Ставка налога составит 0, 15 или 20% в зависимости от размера дохода.

Отдельно стоит рассмотреть ситуацию, когда дивиденды выплачиваются не в традиционной форме (в виде денежных средств), а путем дополнительного выпуска акций. В таком случае у акционера есть два пути: продать дополнительные акции или оставить их в расчете на рост котировок. При продаже нужно будет уплатить налог на доход или на прирост активов. А вот в случае, если акции будут присоединены к портфелю ценных бумаг, они не будут облагаться вовсе.

Налоги штатов и местные

На уровне отдельных штатов и местных округов вводятся следующие налоги:

- налог с розничных продаж потребительских товаров – в зависимости от штата или муниципалитета ставки варьируются от 4% до 9%;

- налог на имущество взимается как с юридических, так и с физических лиц, стоимость оценивания и налоговые ставки зависят от штата и местных властей;

- налог на добычу и переработку полезных ископаемых, в частности нефти, взимается властями штата, они же составляют перечень природных ресурсов и устанавливают налоговую ставку.

Кроме того, штаты могут устанавливать налог на автотранспорт, а муниципалитеты – экологический.

Пять штатов США без налога с продаж

Налог с продаж является крупным источником доходов для 45 штатов и округа Колумбия. По данным налогового фонда, средний налогоплательщик будет платить чуть более 1000 долларов в год в виде налога с продаж. В 2020 финансовом году доходы от штатных налогов с розничных продаж составили 340 миллиардов долларов. Это составляет примерно треть всех налоговых поступлений Штатов, уступая только налогу на прибыль. Налоги с продаж — ключевой способ финансирования штатных инициатив.

Хотя указанные ниже штаты не взимают налог с продаж, в некоторых случаях округа и города в этих штатах могут взимать свои собственные налоги.

Аляска

Штат Аляска, известный как «Последний рубеж», является самым благоприятным для налогообложения штатом в стране. В нем нет налога с продаж и подоходного налога штата. На Аляске ставка налога на недвижимость немного выше средней, составляющая 1,18%, но у штата есть несколько способов подать заявление на освобождение от налога на имущество.

По всей Аляске, многие из округов, взимают налог с продаж. Например, район Джуно взимает налог с продаж в размере 5% с соответствующих покупок, и в 2020 году он собрал более 47 миллионов долларов США в виде налогов с продаж.

Делавэр

«Первый штат» также не взимает с жителей и посетителей никаких налогов штата с продаж. Кроме того, ни одна юрисдикция в штате Делавэр не применяет подобных налоговых мер. Однако в Делавэре действует налог на валовых продавцов, который применяется к предприятиям с суммы общих продаж проданных товаров и услуг.

Хотя в Делавэре нет налога с продаж, низкие налоги на имущество и он известен как налоговое убежище для корпораций, он компенсирует это за счет взимания умеренного подоходного налога.

Монтана

Еще один малонаселенный штат, Монтана, не имеет налога штата с продаж. Однако местные муниципалитеты, которые привлекают туристов, такие как Big Sky, имеют право вводить местные налоги с продаж. Налоги на имущество выше среднего по США, а налог на прибыль близок к средней ставке по всем 50 штатам.

Нью-Гемпшир

Штат Гранита также отказался от сбора налогов с продаж. Предупреждение об отсутствии налога с продаж заключается в том, что в Нью-Гэмпшире одна из самых высоких ставок налога на недвижимость в стране. Подоходный налог чрезвычайно ограничен, поскольку он применяется только к процентной прибыли (например, с высокодоходного сберегательного счета) и дивидендному доходу (например, к дивидендам от покупки акций).

Орегон

Наконец, штат Бобров также не взимает налоги с продаж. Однако есть одно предостережение, указанное на веб-сайте Департамента доходов штата Орегон: если вы покупаете новый автомобиль за пределами штата, вы должны заплатить налог с продаж, чтобы зарегистрировать автомобиль.

Чтобы компенсировать отсутствие налога с продаж, в штате Орегон очень высокое налоговое бремя на доход и умеренно высокая ставка налога на имущество.

Соглашения о предотвращении двойного налогообложения

В Америке принцип уплаты фискальных обязательств основан на факте гражданства. Это означает, что граждане США обязаны платить налоги с получаемых ими доходов, даже если в течение многих лет не проживают на родине.

В Америке принцип уплаты фискальных обязательств основан на факте гражданства. Это означает, что граждане США обязаны платить налоги с получаемых ими доходов, даже если в течение многих лет не проживают на родине.

Когда на территории Америки проживают иностранцы, налоги в США для нерезидентов не взимаются, кроме случаев работы по найму.

Чтобы избежать путаницы, в дело вступают государственные органы.

Поскольку американский бизнес имеет интересы по всему миру, внешнеполитические ведомство ведет активную деятельность по заключению двухсторонних соглашений с целью устранить двойное налогообложение в США в отношении доходов, полученных за рубежом.

Результатом работы правительства стали 134 договора о зачете фискальных обязательств – (в основном в отношении НДФЛ и налога на прибыль), а также обмене фискальной информацией между налоговыми службами – .

Данными договоренностями охвачены более 100 стран, что помогает Америке отслеживать факт уплаты ее гражданами налогов на территории других государств, а также совершать возврат налогов в США для тех, кто уплачивает их по завышенным иностранным ставкам.

Подоходный налог на уровне штатов

Какие платят налоги в США физические лица и юридические, помимо федерального подоходного? Еще один налог на доходы взимают со своих жителей штаты. Причем каждый из них волен сам назначать свою ставку, поэтому в разных регионах подоходный налог на этом уровне может существенно различаться. В восьми штатах он вообще отсутствует. Это Аляска, Техас, Флорида, Невада, Южная Дакота, Вайоминг и Вашингтон. При этом каждый регион имеет право устанавливать ставку налога: в некоторых штатах она прогрессивная, в других – постоянная. Поэтому многие компании открывают свои офисы и заводы в штатах, освобожденных от налогов – это позволяет удешевить производство и сделать их товары более доступными. Какие штаты являются самыми «дорогими» в отношении подоходного налога?

- Нью-Йорк (12,6 %);

- Коннектикут (12,5 %);

- Калифорния (11 %);

- Иллинойс (10 %);

- Нью-Джерси (12,2 %).

Самые дешевые налоговые ставки находятся в менее привлекательных штатах, таких как Аляска, Луизиана, Нью-Гэмпшир.

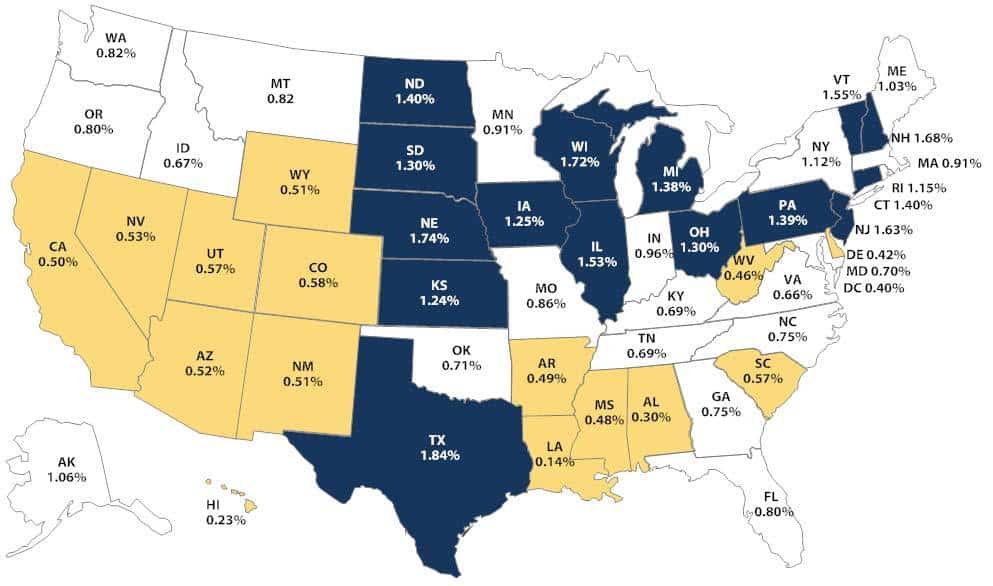

Налоги на недвижимость

Налоги на недвижимость в США платятся на региональном уровне и уровне штата

Обратите внимание, что размеры ставок, подвиды налога и правила его уплаты существенно отличаются не только от штата к штату, но даже внутри одного штата – например, в Джорджии между уровнем налогов в центре штата и в пригороде Атланты трехкратная разница в размерах налогообложения. Но выделить следует три ключевых вида этого налога:

- Налог на продажу имущества: в США его обязан оплатить продавец недвижимости после совершения сделки по купле/продаже. Приблизительная сумма налога оценивается исходя из оценочной стоимости проданного объекта.

- Налог на владение имуществом: в Америке платится раз в год за всю недвижимость, включая и землю, которая находится в собственности. Ставка этого налога устанавливается властями конкретного штата, в котором находится недвижимость.

Приведем пример карты налогов на недвижимость в США по штатам.

Штат Аризона: годовой налог на одного человека составляет около $1 356.

Нью-Йорк: здесь за год придется заплатить $3 755.

В штате Нью-Джерси средняя сумма налога – $6 579

А вот налог на недвижимость в Калифорнии куда ниже – $2 839 долларов на человека.

Налог на прирост капитала: этот вид налога на недвижимость в Америке платится при продаже объекта. Его ставка вычисляется из разницы в стоимости объекта при изначальной покупке и нынешней перепродаже.

Налоги на недвижимость в США для нерезидентов в основном играют роль для коммерческих объектов, которые приносят прибыль, а также при продаже объектов.

Налоговые формы

Заполнение налоговой формы — дело не слишком сложное. Отвечаешь на вопросы один за другим, стараешься ничего не пропустить. Нужно лишь выбрать правильную форму 🙂

Ведь существует целая серия налоговых форм, от упрощённых до очень сложных и детальных.

Вот неполный список.

У них страшные номера, в них легко можно запутаться. Вот тут неплохой сайт, объясняющий разницу между всеми многочисленными вариантами формы 1040 (1040-A, 1040-EZ, 1040-PR, 1040-SS, и так далее).

Как по мне — это ещё один хороший аргумент в пользу онлайн-сервисов (там тип формы выберется автоматически) или услуг налогового консультанта (он подскажет).

Налоговый чеклист

Перед заполнением налоговой декларации – а особенно если вы делаете это через налогового консультанта или юриста – необходимо обязательно убедиться, что у вас под рукой есть все необходимые справки и документы.

Я подготовил для вас удобный чеклист, чтобы точно ничего не забыли. Он удобно организован, там можно отмечать необходимые документы галочками

Как не делиться деньгами с Google

Ставка налогообложения для российских видеоблогеров в случае, если те предоставят необходимые Google сведения, может составить от 0% до 30%. По данным «Коммерсанта», ограничиться нулевой ставкой можно лишь в случае, если между США и страной, гражданином которой является конкретный блогер, имеется соглашение об исключении двойного налогообложения.

Уведомление, направленное Google видеоблогерам

Россия и США имеют такое соглашение, хотя на момент публикации материала в России не было закона, согласно которому заработок российских блогеров на американском видеосервисе должен облагаться налогом. Это собирается исправить Минцифры России – 10 марта 2021 г., по информации «Ведомостей», выяснилось, что ведомство предложило обязать все зарубежные компании платить НДФЛ за каждого российского блогера, зарабатывающего на рекламе в их сервисе.

Это предложение есть в плане по стимулированию развития российской ИТ-отрасли, а список потенциальных налоговых агентов включает YouTube, Facebook, Twitter, Instagram, TikTok и целый ряд других популярных иностранных сервисов.

Минцифры работает над соответствующим законопроектом – он будет готов к середине 2021 г. Сроки его вступления в силу, даже приблизительные, пока неизвестны.

Средняя зарплата в США

В США не принято исчисление дохода по месяцам. Обычно для статистики используются данные, получаемые за год. Средние показатели при этом рассчитываются на основе почасовой оплаты труда. Зарплата в 2020 г. в сравнении с 2021 г. увеличилась на 5%. Средняя часовая ставка составляет примерно 25 USD. Ресурс payscale.com публикует диапазоны сумм начисляемой зарплаты по большинству профессий для трудоустройства в США.

Дополнительно при определении средней ставки учитываются специализация, опыт работы и приобретённые навыки. Плюсуются бонусные выплаты, распределяемая между сотрудниками прибыль компании, комиссионные вознаграждения.

Средняя зарплата в США на самом деле не прекращала своего роста с 1950 г. Исключением стал кризисный 2014 г., когда наблюдалось её снижение на 3,5%.

Таблица: средняя зарплата по профессиям в США на 2021 год

| Профессия | Диапазон з/п тыс. USD/год | Средняя з/п тыс. USD/год |

| Хирург | 180,108—250,260 | 235,000 |

| Медсестра в интенсивной терапии | 150,097—200,703 | 180,000 |

| Бухгалтер | 130,138—180,827 | 160,000 |

| Финансовый менеджер | 130,272—153,794 | 147,000 |

| Разработчик программного обеспечения / программист | 98,224—114,471 | 100,000 |

| Архитектор | 135,849—153,307 | 149,000 |

| Адвокат | 120,238—183,707 | 144,000 |

| Пилот самолета | 150,435—220,458 | 200,000 |

| Водитель автобуса | 18,815—36,226 | 60,000 |

| Бизнес-аналитик | 48,152—100,297 | 67,183 |

| Кассир | 15,757—25,642 | 20,700 |

| Инженер-строитель | 48,184—98,199 | 63,995 |

| Компьютерный дизайнер | 28,978—58,148 | 80000 |

| Строительный рабочий | 21,605—61,937 | 37,654 |

| Учитель начальной школы | 29,939—67,555 | 42,065 |

| Учитель средней школы | 33,209—70,422 | 46,162 |

| Учитель высшей школы | 33,582—74,698 | 75,000 |

| Финансовый аналитик | 43,133—83,159 | 58,899 |

| Домработница | 18,770—25,609 | 22,556 |

| Страховой агент | 23,885—60,864 | 37,598 |

| Дизайнер интерьеров | 31,339—70,593 | 46,966 |

| Менеджер по логистике | 38,293—97,512 | 63,722 |

| Психотерапевт | 34,064—62,744 | 42,930 |

| Няня | 19,269—42,220 | 26,863 |

| Электрик | 29,942—83,156 | 44,867 |

| Сварщик | 27,682—65,747 | 38,926 |

| Водитель (экспедитор, дальнобойщик) | 20,052—54,943 | 29,756 |

Таблица: Динамика роста зарплат в США 2021

| Год | Средняя зарплата USD/месяц |

| 2004 | 2679 |

| 2005 | 2743 |

| 2006 | 2771 |

| 2007 | 3220 |

| 2008 | 3367 |

| 2009 | 3554 |

| 2010 | 3220 |

| 2011 | 3130 |

| 2012 | 2896 |

| 2013 | 2923 |

| 2014 | 2962 |

| 2015 | 3017 |

| 2016 | 3087 |

| 2017 | 3141 |

| 2018 | 3220 |

| 2019 | 3318 |

| 2020 | 3496 |

| 2021 | 3652 |

Каков подоходный налог в США и других странах мира

Подоходный налог в США и других странах мира интересует не только специалистов, но и читателей. У многих из них возникает вопрос об отличиях налоговых систем и платежей, в том числе и по подоходному налогу в США. Рассмотрим эти особенности в настоящей статье.

Подоходный налог в США 2017-2020

Подоходный налог во Франции 2017-2020

Подоходный налог в Швеции

Подоходный налог в Норвегии

Подоходный налог в Канаде

Подоходный налог в Великобритании

Подоходный налог в европейских странах

Минимальный подоходный налог в Европе

Подоходный налог в Америке

Корпоративный подоходный налог в Казахстане

Подоходный налог в других странах мира

Подоходный налог в США 2017-2020

Подоходные налоги в США берут с 1913 года. Законодательство США по налогам сложно для первого восприятия. Кодекс внутренних доходов, принятый в 1954 году, является его основой. Вносимые в кодекс изменения оформляют новыми разделами. Решения Казначейства США являются постановлениями для Службы внутренних доходов (IRS), согласно которым она работает с налогоплательщиками.

Подоходный налог в США должны платить все его резиденты независимо от того, где они проживают и в какой стране получают доход. При расчете налогооблагаемой базы учитывают различные виды вычетов.

После оформления декларации о налогах он оплачивается в 3 адреса:

- на федеральный уровень;

- непосредственно штату, где проживает декларант;

- городу или округу (местные налоги).

Нужно отметить, что ставки налогов на каждом уровне свои и даже могут отсутствовать.

Ставки налогов федерального уровня колеблются в пределах от 10 до 39,6% и рассчитываются от уровня дохода. В зависимости от того, кто оформляет декларацию (одиночка или супружеская пара), необлагаемая база равна 9 075–18 150 долларов США. При доходе от 406 751 доллара США налог берут по ставке 39,6%.

В зависимости от штата ставка налога может варьироваться от 0 до 13%, изменяясь от года к году как в сторону уменьшения, так и в сторону увеличения. При этом количество штатов, где налог не берут, тоже может меняться.

О видах вычетов, применяемых в России, читайте в рубрике «Налоговые вычеты по НДФЛ в 2019-2020 годах».

Подоходный налог во Франции 2017-2020

Во Франции расчет подоходного налога производит налоговая служба. Все доходы французов делятся на 8 категорий. По каждой из них имеется своя методика расчета с учетом применяемых льгот и вычетов. Налог исчисляют по прогрессивной шкале. Эта шкала уточняется каждый год. Особенность расчета подоходного налога состоит в том, что его рассчитывают на семью.

Подоходный налог во Франции берется с дохода по прогрессивной шкале (от 5,5 до 75%). Необлагаемый минимум составляет 6 011 евро в год. Максимальную ставку 75% применяют при доходе семьи в 1 000 000 евро.

Налог на недвижимость

В США есть налог на недвижимость, выплачиваемый домовладельцами.

Он вполне ощутимый, поэтому стоит и о нём упомянуть.

Например, у вас дом стоимостью в $280,000. Вы будете выплачивать налог на недвижимость, который может составить от $2,000 до $5,000 в зависимости от штата. Это означает выплаты в $200-500 каждый месяц!

Вот карта с налогами на недвижимость в разных штатах:

Например, в Техасе самый большой в США налог на недвижимость, а в Калифорнии он меньше аж в 3 раза! Но не стоит паниковать – не забывайте разницу в самой стоимости дома в Техасе и дома в Калифорнии 🙂 В Калифорнии сами дома стоят в среднем в 2 раза больше, и размер налога получается не таким уж и маленьким.

Какие налоги платятся в США американцы

Вы могли неоднократно слышать, что в США очень высокие налоги. А так же, что в Америке подоходный налог является прогрессивным (чем выше доход, тем выше налог).

И стоит отметить тот факт, что обе этих точки зрения, по своему, верны. А если конкретнее, всё зависит от штата, в котором проживает американец.

Рядовой американец в США платит несколько видов налогов:

- Федеральные налоги (от 10% до 39,6% от годового дохода)

- Налоги штата (до 13,3% от дохода)

- Региональные (местные) налоги (до 4% от дохода)

То есть, по самой максимальной ставке, совокупная сумма подоходных налогов в США за год, может достигать отметки в 57%.

Помимо совокупности подоходных налогов, американец платит еще несколько других взносов с заработной платы:

- Social Security — отчисления в фонд социального страхования (наш аналог ФСС) — сумма налога 12,4%. (примерно 40% платит работник и 60% работодатель)

- Medicare — отчисления в фонд медицинского страхования (наш аналог ФОМС) — 2,9% в сумме (по 1,45% с работодателя и получателя).

В сумме, в наши аналоги ФСС (Social Security) и ФОМС (Medicare) работник вместе с работодателем должны уплатить 15,3%.

Итого, по самой высокой ставке, мы должны будем заплатить совокупно около 63,4% от годового дохода.

А так же в США, есть и некая разновидность нашего аналога «косвенных» налогов (типа НДС и акцизов):

- Налог на топливо (фиксированная сумма в галлоне топлива)

- Налог с продаж (аналог НДС в США от 2% до 15% — зависит от штата)

Но стоит отметить, что отсутствуют акцизы на алкоголь, табачные изделия и импорт (взносы с этих товаров уже включены в «налог с продаж«).

То есть, на первый взгляд, можно сделать вывод, что жизнь в США стоит очень дорого (по налоговым ставкам). Но так ли это в действительности?

Кто платит налоги в США?

Подоходный налог в США обязан платить каждый граждан и обладатель Green Card, а также различные компании и корпорации. На 2021 год размер процентной налоговой ставки в стране составляет 33-35% от общего дохода гражданина.

Ежегодно каждый гражданин или обладатель Green Card, достигший 18 лет обязан раз в год подавать налоговую декларацию в специальное учреждение, которое занимается сбором налогов в США. Платят, в основном, за недвижимость, за свой доход, а также вносят вклад в обустройство своего города/штата.

Структура налоговой системы в Америке

Как рассчитать налог?

Таким образом, если ваш доход в год составляет около 20000$ (средняя годовая зарплата американца на 2018 год), вы обязаны отдавать каждый год около 6600$. Переводя на понятный для русского человека помесячный доход, мы получаем доход в 1700$ в месяц, из которого налогами облагается 561$.

Если же вы собрались открывать своё дело в США, то учтите, что подоходный налог и налог с продаж обязан платить каждый, в том числе и юридические лица. Также следует учитывать высокую конкуренцию, так как в Штатах практически половина граждан держит мелкий подсобный бизнес.

Сравнительная таблица процентного соотношения мелкого бизнеса в США и России

Лучше всего пред тем как открывать своё дело, поработать на легальной основе у нескольких начинающих бизнесменов, чтобы лучше разобраться в тонкостях ведения бизнеса в этой стране. Чтобы легально начать свой бизнес и получить кредит на выгодных для вас условиях, необходимо будет оформить Green Card.

Налоги в США в 2020 году платят даже студенты со своей стипендии или другого дохода (если таковой имеется). Однако если вы являетесь студентом по обмену и не имеете Green Card или проводите в стране меньше 180 дней в году, то вы официально освобождаетесь от уплаты налога.

Налоговые льготы и вычеты

Суммированные ставки налогообложения в Соединенных Штатах нельзя назвать низкими, однако это с успехом компенсирует система вычетов и льгот по налогам. Например, для семей, подающих декларацию совместно, и для главы домохозяйства налоговые вычеты в США таковы.

| Наименование вычета | Для супругов, подающих отчетность совместно, долл./год | Для глав домохозяйств, долл./год |

|---|---|---|

| Стандартный | 24 400 | 18 350 |

| Для доходов от ведения бизнеса | 321 400 | |

| В отношении подарков | 15 000 долл, если даритель и получатель не являются мужем и женой, для супругов безналоговые суммы возрастают до 155 000 долл./год |

Помимо вычетов, на федеральном уровне в 2021 году действуют налоговые льготы в США:

- скидка для семей с детьми – 2 000 долл./год на каждого ребенка в семье;

- снижение подоходного налога – 529-6 557 долл, в зависимости от количества детей у плательщика, максимальная сумма положена семьям с тремя и более детьми;

- снижение обязательств за наличие студентов в семье – 2 500 долл./год;

- вычет расходов на медобслуживание, если их невозмещенная стоимость превышает 10 % от годового дохода.

Налогообложение малого бизнеса в США не выделяется какими-то специальными льготами или послаблениями. Стимулирование и поддержка мелкого предпринимательства происходит за счет прогрессивной шкалы налога на прибыль и стандартных вычетов для домохозяйства.

Реформа Трампа ограничила общую величину личного вычета из налогооблагаемой базы до 10 000 долл./год., однако не запретила применять льготы на уровне штатов. Власти регионов применяют также повышенные пределы для определения прогрессивных ставок.

Альтернатива российским налогам

Если будущий законопроект Минцифры получит подпись Президента России Владимира Путина, то российским видеоблогерам, по данным Telegram-канала «НеАдские бабки», им придется отчислять в казну 13% НДФЛ и 30% страховых взносов. В этом случае им будет выгоднее выплачивать налог напрямую Google по ставке от 0% до 30% и затем, воспользовавшись наличием соглашением об исключении двойного налогообложения, отказаться платить налоги непосредственно в России.

Что мешает российскому ИТ-бизнесу выйти на глобальный рынок

Бизнес

У YouTube есть представительство в России, но налоги блогеры будут платить именно головному офису в США, поскольку договор о рекламе они подписывают именно с ним, и он же выплачивает им гонорары. А выгода выплачивать налог именно Google заключается в том, что он будет взимать его именно за деньги, принесенные пользователями из США, тогда как подавляющее большинство российских блогеров делает контент именно для российских пользователей, на русском языке.

Налоги в США для компаний

Для иностранных учредителей наиболее приемлемые организационно-правовые формы бизнеса в США: LLC и Corporation. Налог для компаний в США в 2020 году рассчитывается по следующему принципу:

Оффшорная компания

Бесплатная консультация

информация от специалиста о налогах

и возможных налоговых льготах юрисдикции,

подходящей структуре компании.

информация от специалиста о налогах

и возможных налоговых льготах юрисдикции,

подходящей структуре компании.

- Налог на нерезидентные Corporation в США.

Юридическое лицо, где во главе управления стоит совет директоров. Ставка корпоративного налога составляет 21% и уплачивается 1 раз в год по итогам финансового периода. Налог на дивиденды варьирует в диапазоне от 15% до 30%, что зависит от страны получения платежа. Для РФ и Украины данная ставка на прибыль с дивидендов составляет 15%.

- Налог для LLC в США в 2020 году.

Руководитель компании – физическое лицо, учредитель или партнеры. Налог на прибыль уплачивается по принципу партнерства (каждым партнером отдельно) или корпорации (на весь доход юрлица). Наиболее приемлемый вариант для нерезидентов, регистрация LLC в США с одним учредителем, для которых в 2020 году ставка налога зависит от суммы прибыли и составляет от 10% до 37%.

Налог LLC (в случае учредителя-нерезидента), взимается по территориальному признаку только с прибыли на территории США.

Федеральные налоги

Исключительной прерогативой государства являются таможенные пошлины. Следующие виды налогов обязательны на всех трёх уровнях.

Налог на доходы физических лиц

Данный налог взимается с граждан и резидентов США. Налогоплательщиком может быть лицо, не состоящее в браке, а также супружеские пары, подающие раздельную или совместную декларацию. Налогом облагается весь личный или общий доход независимо от его источников. Прогрессивная ставка составляет от 10% до 35%.

Налог на прибыль корпораций

Объектом налогообложения является валовой доход от реализации товаров и услуг, ценных бумаг, а также дивиденды и иные виды доходов. Налогоплательщиками выступают корпорации и товарищества. Налоговая ставка – 15%-39%, в этой категории предусмотрено большое количество льгот.

Отчисления в фонды социального обеспечения

Налог включает в себя:

- Страхование по старости, потере кормильца и потере трудоспособности (OASDI);

- Медицинское страхование (Medicare).

Отчисления имеют строго целевое назначение. Ставка непостоянная, меняется в зависимости от бюджета, налог оплачивается работодателем и работником в равных долях.

Налог на имущество, переходящее:

- В порядке дарения – оплачивает даритель, субъектами могут быть резиденты и нерезиденты США, прогрессивная ставка – от 18% до 35%;

- В порядке наследования – объектом является любое наследуемое имущество, ставка от 18% до 45%.

Взимаются на федеральном уровне и на уровне штатов и выражаются либо в твёрдой сумме, либо в виде процента к цене товаров и услуг.