Налоги в китае в 2019 году

Содержание:

- Другие налоги

- Офис и персонал

- Особенности налоговой системы Китая

- Минимальная зарплата

- Налоговая система Китая включает 25 видов налогов, которые по признаку их природы и функций можно классифицировать по 8-ми группам:

- Начисление и уплата НДС при наличии таможни

- Транспортный налог в Китае

- Возврат НДС в Китае

- Налог на прибыль в Китае

- Бизнес в Китае для иностранцев и русских

- Свободные экономические зоны КНР

- Возврат НДС при импорте из Китая

- Формы бизнеса в Китае

Другие налоги

Налог на приобретение автомобильного транспорта. Уплачивается гражданами при покупке нового автомобиля. Ставка составляет 10 процентов от стоимости машины. При покупке транспорта на вторичном рынке налоги в Китае не взимаются.

Налог на пользование городскими землями. Этим налогом облагаются жители Китая, получившие право на использование земельного участка, располагающегося в пределах города. В зависимости от района ставка может составлять от 0,6 до 30 юаней за квадратный метр земли.

Налог на переход прав. Взымается с людей, которые приобрели право пользования земельным участком или право собственности на какое-либо сооружение. Такие налоги в Китае облагаются ставкой, составляющей от 3-х до 5-ти процентов.

Сбор на городской ремонт и строительство. Вычитывается из суммы фактически уплаченного НДС, налога на предпринимательскую деятельность и потребительского платежа. Ставка зависит от места, в котором находится налогоплательщик. В городе она составляет 7, в поселках – 5, а в сельской местности – 1%.

Ресурсный налог. Взымается с организаций и физических лиц, которые ведут на территории Китайской Народной Республики (включая морскую территорию) добычу полезных ископаемых.

Налог на лист табака. Как несложно догадаться из названия, данный налог уплачивается теми гражданами, которые осуществляют закупку табачного листа. Ставка составляет 20% от цены приобретенного товара.

Гербовый сбор. Взымается при выдаче органами государственной власти удостоверений, свидетельств и прочих документов, а также при заключении договоров. Ставка зависит от типа документа или сделки, и их содержания.

Сбор за пользование сельскохозяйственными землями. Уплачивается теми гражданами, которые берут в пользование земли сельскохозяйственного назначения с целью организации на них строительства. Ставка в данном случае зависит от уровня обеспеченности земельными ресурсами конкретного региона. Она составляет от 5 до 50 юаней за квадратный метр земли.

Сбор на образование. Высчитывается из суммы уплаченного НДС, налога на предпринимательскую деятельность и потребительского. На общегосударственном уровне составляет 3, а на местном – 2 процента.

businessman.ru

Офис и персонал

Задуматься об аренде помещения будущему юридическому лицу необходимо еще до момента регистрации. На момент подачи заявления у бизнесмена уже должен быть договор аренды, оформленный как минимум на один год. Цены офисной площади в больших городах начинаются от 200 долларов за квадратный метр, без учета коммунальных услуг. Нанимать персонал требуется непосредственно через кадровое аккредитованное агентство. До окончания оформления порядок такой, но став юридическим лицом, компания имеет право напрямую набирать рабочих. Возвратный депозитный залог составляет 30 процентов суммарной годовой заработной платы сотрудников.

Особенности налоговой системы Китая

Особенности налоговой системы Китая

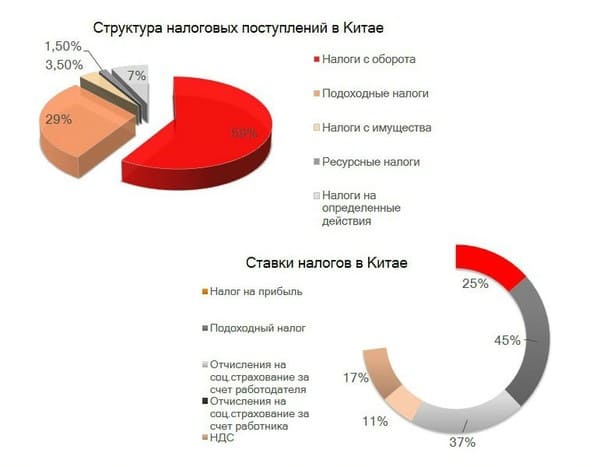

Налоговые поступления в Китае – это основной источник доходов бюджета. Налоговые доходы составляют около 95% финансовых доходов страны. Это главный источник поступлений госбюджета Китая. Эти финансовые ресурсы направляются, в том числе, на поддержку развития сельских районов, охрану окружающей среды и экологическое строительство, содействие развитию социальной сферы.

Правительство Китая определило главными принципами налогообложения:

— справедливость при налогообложении;

— простоту при исчислении и взимании налогов.

Государственные органы, контролирующие налоговое законодательство:

Министерство финансов

Комитет тарификации и классификации при Государственном совете

Главное таможенное управление .

Всего в Китае насчитывается около 25 налогов, которые условно можно подразделить на 8 групп.

1) Налоги с оборота: НДС, налог на потребление (налог с продаж), налог на предпринимательскую деятельность.

2) Налоги на прибыль (доходы): налог на прибыль отечественных предприятий, налог на прибыль предприятий с иностранными инвестициями и иностранных предприятий и налог с физических лиц.

3) Ресурсные платежи: ресурсный налог и земельный налог (плата за пользование землями городов и районов).

5) Имущественные налоги: налог на имущество, налог на недвижимость,

6) Налоги с операций (действий): налог за пользование автотранспортными средствами и водными судами, гербовый сбор, налог на передачу имущества.

7) Сельскохозяйственные налоги: налог на земледелие и налог на содержание и разведение скота.

8) Пошлины на все товары, ввозимые, вывозимые на с территории Китая .

К основным налогам в Китае относятся: подоходный налог, НДС, налог на потребление, налог с оборота. В Китае подоходный налог с предприятий с иностранными инвестициями, которые создали юридическое лицо на территории Китая, подоходный налог взимается поставке 33%, в том числе 3% – в местный бюджет. Относительно хозяйствующих субъектов, осуществляющих свою деятельность не через постоянное представительство в Китае, установлена ставка налога в 20 % с различных видов доходов: дивидендов, проценты по капиталу, доходы за аренду, за предоставление лицензий и т.д.

Вместе с тем налог на прибыль может быть снижен с обычной для Китая ставки 33% до 15%. В течение трех лет после образования предприятие получает «налоговые каникулы». В следующие три года этот налог будет составлять лишь 7,5%.

Индивидуальный подоходный налог взимается с заработной платы и иных трудовых вознаграждений граждан. Основная ставка 30 %.

Кроме этого ставки подоходного налога дифференцированы по различным территориям Китая в зависимости от категории субъекта хозяйствования.

Налог на добавленную стоимость платят организации и частные лица, которые реализуют товары, предоставляют услуги по обработке и ремонту. НДС уплачивается и по импортируемым товарам. Используются основные ставки в 17 % и 13% (устанавливается относительно продовольствия, растительных масел, питьевой воды, химических удобрений, сельскохозяйственных машин). Предприятиям, которые занимаются научными исследованиями и разработкой программного обеспечения, компенсируется налог на добавленную стоимость. Такая компания заплатит только 3% налога (вместо 17%), остальное государство возмещает из бюджета. Кроме этого, общая сумма заработной платы, выплаченной работникам, налогом не облагается.

Налог на потребление, взимается по 11видам потребительских товаров (табак, вино, спирт, косметика, парфюмерия, ювелирные изделия, бензин, легковые автомобили и т.д.). Ставка данного налога может быть адвалорной (устанавливается в процентах от цены) и специфической или твердой (устанавливается в зависимости от физической характеристики объекта налогообложения) .

Таким образом, можно сказать, что налоговые поступления – это основной источник доходов бюджета, который составляют около 95% финансовых доходов страны. Всего в Китае насчитывается около 25 налогов, которые условно можно подразделить на 8 групп. К основным налогам в Китае относятся: подоходный налог, НДС, налог на потребление, налог с оборота.

Список использованных источников:

1. Федоровский, А. Институциональные преобразования в Китае: предпосылки, особенности, перспективы / А. Федоровский // Мировая экономика и международные отношения. –2003. –№ 4.

2. Дин Жуджунь, Ковалев М. М. Путь к рыночной экономике (Китайская модель реформ). Монография / Дин Жуджунь, М.М. Ковалев. –Минск: БГУ, 2009.

3. Налоговая система Китая / / Business Times. Режим доступа: http://btimes.ru/business/nalogovaya-sistema-kitaya-nalogi-dlya-inostrannykh-predpriyatii. Дата доступа: 10.12.13

Минимальная зарплата

Разный уровень жизни в провинциях стал причиной и дифференцированной регламентации минимальной зарплаты. Административные полномочия перешли местным органам власти, а размер минимальной зарплаты в Китае устанавливается по двум группам: ежемесячная, для трудящихся полный рабочий день граждан, и почасовая.

С апреля 2019 года самый высокий уровень МРОТ установлен в Шанхае (379,44$ в месяц или 3,29$ в час), а самый низкий — в Гуанси-Чжуанском АР.

Каждая провинция Китая разделена на зоны (A, B, C, D) в зависимости от специфики производства, для каждой из этих зон уже внутри отдельного территориального образования устанавливается свой размер минимальной заработной платы.

Систематический рост размера минимальной заработной платы по стране отличается. Как ни странно, провинции с благоприятным экономическим положением реже повышают ставку МРОТа, чем бедные регионы. В Шанхае рост минимальной зарплаты за 4 года снизился почти в три раза: с 12,3% в 2014 году до 5% в 2019.

А вот в Китайской республике ситуация намного лучше: минимальная установленная зп в регионе — 735$ в месяц или 4,68$ в час.

Минимальная зарплата в Китае в цифрах

В Китае принято устанавливать две минималки: месячную и почасовую. По месячным тарифам работает постоянный персонал. По почасовым – случайные и сезонные сотрудники, а также работники на неполный рабочий день и совместители.

Всего в Китае 31 регион, а минималок еще больше. Например, в упомянутом выше Ляонине действует 5 минималок – от 1120 до 1620 юаней в месяц.

Последний раз минималку повышали в апреле прошлого года, и этой весной китайцы ждут новый рост МРОТ. Если Коммунистическая Партия Китая не подведет их, в апреле я снова вернусь к этой теме и покажу новые данные.

Кому интересны конкретные округа, под статьей прилагается табличка. Без иероглифов, все на английском.

Однако, она слишком большая, чтобы вставлять в статью. Поэтому я выбрал самые высокие и самые низкие китайские минималки и перевел их в рубли.

Больше всего в месяц зарабатывают в мощных агломерациях:

- Пекин – 2120 юаней (20795 рублей)

- Шэньчжэнь – 2200 юаней (21580 рублей)

- Шанхай – 2420 юаней (23740 рублей)

Даже московская минималка (18781 рубль) до этих китайских городов не дотягивает.

Самый маленький МРОТ в Китае в следующих провинциях:

- Аньхой – 1150 юаней (11280 рублей, точно как у нас)

- Хунань (округ Лоуди) – 1130 юаней (11085 рублей)

- Ляонин (Хулудао, Телин) – 1120 юаней (10990 рублей)

Выходит, самые бедные китайцы и самые бедные россияне зарабатывают примерно одинаково. Разница в том, что у нас с МРОТ еще и налог возьмут, а в Китае – нет. Чтобы стать гордым плательщиком подоходного налога, китайцу нужно зарабатывать больше 5000 юаней в месяц – это на наши 49045 рублей.

Обещанная табличка с данными о МРОТ в Китае по провинциям и округам:

Налоговая система Китая включает 25 видов налогов, которые по признаку их природы и функций можно классифицировать по 8-ми группам:

- Группа налогов с оборота. Сюда входят налог на добавленную стоимость, потребительский налог и предпринимательский налог. Объектом налогообложения для этих налогов является объемы оборотов или реализации у налогоплательщиков в сфере производства, реализации или обслуживания.

- Группа налогов с дохода. Она включает налог на прибыль предприятий (применительно к таким предприятиям-резидентам, как предприятия, находящиеся в государственной собственности, предприятия, находящиеся в коллективной собственности, частные предприятия, предприятия совместного хозяйствования, акционерные предприятия), налог на прибыль предприятий с иностранными инвестициями и иностранных предприятий, а также подоходный налог с физических лиц.

Объектом налогообложения здесь служит прибыль, полученная производителем или посредником, а также личные доходы физических лиц. - Группа налогов за пользование ресурсами. Сюда входят налог за пользование природными ресурсами (природная рента) и налог за пользование землями городов и городских районов. Плательщиками этих налогов являются пользователи природных ресурсов и земель в городах и городских районах.

Эти налоги отражают возмездный характер пользования государственными природными ресурсами и имеют своей целью регулировать доходы тех налогоплательщиков, которые имеют доступ к природным ресурсам. - Группа налогов специального назначения. Это налог на поддержание городского строительства, налог на занимаемые пахотные угодья, регулирующий налог на инвестиции в недвижимость и налог на передачу оцениваемой недвижимости.

- Группа имущественных налогов. Сюда входят налоги с владельцев домов, налог на городскую недвижимость и налог на имущество, переходящее в порядке наследования (до настоящего времени не введен).

- Группа налогов и сборов, взимаемых при совершении определенных действий. Сюда входят налог на использование автотранспорта и судов, налог на использование регистрационных номеров транспортных средств и судов, гербовый сбор, пошлина при продаже жилой недвижимости, налог с оборота ценных бумаг (до настоящего времени не введен), налог на забой скота и налог на банкеты.

Объектом обложения этими налогами являются соответствующие действия налогоплательщика. - Группа сельскохозяйственных налогов. Сюда входят сельскохозяйственный налог (включая налог с сельскохозяйственной деятельности) и налог на животноводство.

Плательщиками этих налогов являются предприятия, организации или физические лица, получающие доходы от ведения сельского или животноводческого хозяйства. - Группа таможенных пошлин. Таможенными пошлинами облагаются товары и другие объекты, импортируемые в Китай или экспортируемые из Китая.

Плательщиками налогов с оборота выступают предприятия (организации), их структурные подразделения и граждане. Правовой основой взимания этих налогов являются Временная инструкция по каждому налогу и Разъяснения по их исполнению, принятые Государственным советом 13 декабря 1993 года и Министерством финансов 25 декабря 1993 года соответственно.

Государственная Налоговая Администрация КНР является полномочным органом управления в сфере налогообложения на всей территории Китая. Она разрабатывает налоговые законопроекты и устанавливает планы сбора налогов на провинциальном уровне. Министерство Финансов КНР также время от времени издает циркуляры, содержащие вопросы, касающиеся налогообложения. Но сбор налогов на местном уровне является компетенцией Налоговой Администрации. Государственная Налоговая Администрация и Министерство Финансов, однако, оба имеют право принимать решения по таким вопросам, как уменьшение ставки налогов, предоставление иных налоговых льгот и исключений.

Начисление и уплата НДС при наличии таможни

Товар, проходящий через таможню, подлежит обязательному обложению налогом на добавленную стоимость (п. 1 приложения к приказу ГТК РФ № 131), если не входит в число освобождаемых от этого налога.

РАЗЪЯСНЕНИЯ от КонсультантПлюс: По какой ставке облагается НДС импорт медицинских масок (код ОКПД2 32.99.11.120) и защитных костюмов (код ОКПД2 32.99.11.199) 23 апреля 2020 г. из Китая в целях дальнейшей передачи медучреждению? Ответ на этот вопрос см. в КонсультантПлюс.

Начисляется необходимая к уплате сумма при оформлении грузовой таможенной декларации (ГТД) по ставкам налога, применяемым в России и зависящим от вида ввозимого груза (20% или 10%). Базой налогообложения становится таможенная стоимость товара, увеличиваемая на суммы ввозной таможенной пошлины и акцизов (п. 5 приложения к приказу ГТК РФ № 131). Расчет следует делать раздельно по каждой группе товаров, имеющих одно наименование, выделяя среди них облагаемые и не облагаемые акцизами, а также являющиеся продуктами переработки, направлявшимися ранее для этой цели с территории России (п. 7 приложения к приказу ГТК РФ № 131). Итоги раздельных расчетов суммируются для получения общей суммы налога, показываемого в конкретной ГТД (п. 12 приложения к приказу ГТК РФ № 131).

Оплата НДС является одним из обязательных условий для выпуска товаров с таможни. Уплатить его сумму надо в адрес таможенного органа. Поэтому налогоплательщики, регулярно осуществляющие ввоз, чтобы не допускать задержки выпуска, перечисляют в этот орган авансовые платежи, в счет которых засчитывается необходимая сумма.

Разрешена уплата налога лицом, не являющимся декларантом (п. 2 приложения к приказу ГТК РФ № 131). Таким лицом обычно становится российский посредник (письма Минфина России от 07.07.2016 № 03-07-08/39774 и от 02.07.2015 № 03-07-08/38192) или таможенный представитель (письмо Минфина России от 15.06.2016 № 03-07-08/34569). Уплата налога, осуществленная иностранным поставщиком или по его поручению, возможна, но не позволит в дальнейшем применить вычет по нему (письмо Минфина России от 14.06.2011 № 03-07-08/188).

Транспортный налог в Китае

Компании, индивидуальные предприниматели и физические лица, имеющие коммерческую или пассажирскую технику, обязаны ежегодно платить транспортный налог. В число ТС входят: автомобили, автобусы, грузовые авто, морские суда и прочее. Исчисление зависит от вида транспорта:

- за пассажирский платят от 60,0 до 320,0 юаней за единицу;

- за грузовой – от 16,0 до 60,0 юаней/тн;

- по судну берется от 1,5 до 5,0 юаней/тн.

Применяется такая формула:

ТН для судна = Нетто-тоннаж или грузоподъемность × сумму сбора за единицу |

Возврат НДС в Китае

Так как налог на посылку из Китая в 2021 году, очевидно, будет введен, то вопрос возмещения НДС интересует, вероятно, очень многих, так как эта мера сможет в известной степени компенсировать возросшие издержки покупателей. Сразу же следует предупредить проявления излишнего оптимизма: не все продавцы на AliExpress обладают возможностью снижать цену за счёт суммы, получаемой от государства в качестве компенсации НДС при экспорте. Налог этот возмещается только предприятиям-плательщикам, работающим по полной схеме (размер 17%), а «упрощенцы» с оборотом, считающимся малым (менее 500 тыс. юаней для производителей и 800 тыс. для торговых фирм) платят 3% от оборота. Естественно, для того, чтобы НДС вернуть, его нужно сначала перечислить в полном объёме. Требуется также соблюдение следующих условий:

- Регистрация предприятия на территории КНР, исключая особые экономические зоны Макао и Сянган (Гонконг) и наличие у него разрешения на импортно-экспортную деятельность. Компании с иностранными инвестициями пользуются в данном вопросе привилегией, они автоматически обладают этим правом.

- Фирма должна работать не по упрощенной схеме налогообложения. Это означает, что она платит НДС по максимальной ставке 17%, а не по льготным нормам.

Следует отметить, что в вопросе налогообложения добавочной стоимости в КНР действует гибкая политика, выраженная в разнообразии условий в зависимости от приоритетности отрасли. Льготная ставка НДС может быть установлена ниже 17% — 15, 13, 9, 5%, вплоть даже до полного освобождения от его уплаты. Так вот, из всего этого разнообразия правом на полный возврат этого налога при экспорте продукции обладают лишь те предприятия, которые платят его по максимуму, то есть в размере 17%.

Любая новая фирма изначально получает статус предприятия с малым оборотом до тех пор, пока её оборот не превысит сумму 800 тыс. юаней или ею не будут заключены крупные контракты с другими компаниями в КНР. Соответственно, в этот период о возврате НДС не может быть и речи. Но и этого мало, требуется ещё:

- Договор об аренде офиса на год или более;

- Наем сотрудников с полным соцпакетом.

Впрочем, довольно о тонкостях китайского налогообложения – их всё равно в одной статье изложить невозможно, даже в применении лишь к добавочной стоимости. Большинству обычных людей интересней, как можно вернуть НДС с Aliexpress. Ведь эта торговая площадка тоже проводит экспортные операции.

Процедура возврата

Для начала о сути этого действия. Предприятие, экспортирующее товар, произведенный в КНР и при этом являющееся налогоплательщиком по полной форме, имеет право вернуть «входной» НДС (то есть отчисления в бюджет, сделанные в момент закупки всего необходимого для производства этой продукции или её самой, если оно занимается перепродажей). При этом реализация происходит по ценам, включающим 17% от общей суммы.

Это означает, что продав продукт по максимальной цене, китайская фирма получит вместе с возмещением НДС и сверхприбыль в виде «живых денег». Для этого предприятию достаточно предоставить в фискальные органы КНР пакет документов, включающий:

- Счёт-фактуру, в котором указана сумма входного НДС, выписанный продавцом экспортеру;

- Таможенную декларацию на этот же товар (под тем же наименованием);

- Выписку из банка о зачислении от покупателя средств на расчётный счёт, то есть валютной выручки;

- Паспорт на экспортную сделку;

- Прочие сопроводительные материалы, которые может потребовать налоговая инспекция.

Налог на прибыль в Китае

Китай привлекает все больше инвесторов и предпринимателей из-за возможности участия в бизнесе по всей планете. Охватывая все континенты, страна заявила о себе как о главном поставщике товаров повседневного потребления и мобильной техники. Кроме того, сырьевой рынок настолько разнообразен, что многие бизнесмены из России стали все чаще открывать и переносить свой бизнес на китайскую территорию. Налогообложение в КНР для резидентов или нерезидентов мало чем отличается между собой.

Основной налог, установленный для бизнеса, является «на прибыль» или Corporate income tax. Его процент зависит от следующих факторов:

- для стартапов, новых компаний – 15%;

- для малого бизнеса с низкой рентабельностью – 20%;

- для предприятий, действующих свыше одного года – 25%.

Для расчета применяется прямой или косвенный метод, чаще всего китайские предприниматели используют второй вариант, он более простой и эффективный. Расчетный период начинается с 01 января и заканчивается 31 декабря.

Формула прямого метода:

|

Формула косвенного метода:

|

Бизнес в Китае для иностранцев и русских

Правительство может запретить иностранному гражданину, вовлеченному в какие-либо деловые или юридические споры, покинуть страну, пока не будет решен вопрос, который в некоторых случаях может затянуться на годы. Лица могут не знать, что они подлежат запрету на выезд, прежде чем попытаются уехать на родину.

Закон о контроле за иностранными неправительственными организациями Китая вступил в силу 1 января 2017 года. Этот закон распространяется на все некоммерческие неправительственные организации, юридически созданные за рубежом (включая Гонконг, Макао, Тайвань), которые хотят регистрировать офисы или осуществлять деятельность в материковом Китае. Организации, которые не сообщают о деятельности в соответствии с законом, не смогут легально действовать на указанной территории или передавать средства местным НПО.

Основой иностранной бизнес-политики является урегулирование споров зарубежных предприятий.

Существуют различные варианты урегулирования коммерческого спора, в основном это судебные разбирательства, арбитраж и посредничество. Наиболее подходящий вариант всегда будет зависеть от обстоятельств дела, и компании должны обратиться за советом к адвокату, который специализируется на законах КНР.

Законодательство ограничивает типы механизмов разрешения, которые могут использоваться в коммерческих контрактах, связанных с Китаем, поэтому контракт необходимо тщательно подготовить. Контракты, заключенные в России обычно не применяются местными судами.

Многие иностранные компании стремятся разрешить споры путем арбитража. Совместные предприятия считаются внутренними структурами, и споры, связанные с совместными предприятиями, будут в основном рассматриваться как внутренние споры, которые рассматривает только Китайская судебная система.

Свободные экономические зоны КНР

В 80-е годы прошлого века Китай решил либерализовать условия для иностранных инвесторов. Изначально это касалось всего нескольких прибрежных городов и острова Хайнань, где были организованы специальные экономические зоны (СЭЗ).

Приоритетные условия обеспечиваются, если на закрытых территориях:

- организовываются полностью иностранные или совместные предприятия;

- производимая продукция ориентирована на экспорт.

В обмен на заграничные вложения Китай снижает ставки налогообложения почти вдвое, предоставляет льготы и дает большую свободу в международной торговле, а также в принятии регионального законодательства.

К текущему моменту к специальным экономическим регионам относятся:

- провинция Хайнань (полностью);

- города Шэнчьжэнь, Чжухай, Шаньтоу в провинции Гуандун;

- Сямэнь в провинции Фуцзянь;

- Кашгар в автономном районе СУАР.

Приравненные регионы

Сравнимым с СЭЗ по степени экономических преференций считают Новый Пудун (территория Шанхая). В отличие от других СЭЗ, Пудун не является закрытым и его часто посещают туристы.

Сравнимым с СЭЗ по степени экономических преференций считают Новый Пудун (территория Шанхая). В отличие от других СЭЗ, Пудун не является закрытым и его часто посещают туристы.

Кроме того, в КНР успешно действуют прибрежные районы развития (14 городов), 15 регионов свободной торговли, 32 зоны технологического развития, 53 района с высокотехнологичными производствами.

Положительный экономический эффект от создания специальных условий для инвесторов на побережье стал причиной тому, что в 1985 году Госсовет Китая распространил действие льготных условий на полуострова Ляодун и Шандунь, дельты рек Янцзы и Жемчужной, а также на район Гуанси.

Возврат НДС при импорте из Китая

Вместе с тем следует понимать, что каждый покупатель AliExpress может претендовать на возврат, по крайней мере, частичный, получаемых предпринимателем от государства средств. Если он этого не делает, то фактически дарит продавцу НДС.

Как это сделать?

Промышленные предприятия чаще всего обращаются в работающие в КНР фирмы, специализирующиеся на возврате НДС за определённое финансовое вознаграждение в виде процентов от получаемой суммы. Покупатель AliExpress может сделать примерно то же самое самостоятельно, зарегистрировавшись на сервисе Backit и установив соответствующее расширение для используемого им браузера. После выполнения несложных процедур товар будет продан с условием последующего возврата части его стоимости.

При этом процент возвращаемой доли может быть до 18%, то есть более установленной в Китае ставки НДС, а это означает, что продавец не только компенсирует сам налог, но и добавляет немного из собственной прибыли, что, впрочем, при его норме рентабельности обычно вполне допустимо. Деньги, разумеется, придут не сразу, а после завершения процесса возмещения: свои деньги продавцы отдавать не хотят, и их можно понять. Вот когда государство возместит НДС, тогда кэшбек, если он, конечно, одобрен и соответствует системе налогообложения фирмы, поступит на счёт покупателя в порядке, предусмотренном сервисом Backit.

Формы бизнеса в Китае

Совместное предприятие (СП)

Совместные предприятия — это предприятия, в которых иностранная фирма принимает местного китайского партнера. Владение обычно составляет 49–51%, иностранная фирма владеет большинством. В зависимости от желаний обеих сторон могут быть установлены различные пропорции.

Самая распространенная причина входа в СП — получить доступ к внутреннему рынку. Без создания СП иностранные фирмы практически не имеют доступа к рынку. Пока бизнес прибыльный, а продажи в Китае растут, СП могут быть отличным выбором. Конечно, когда речь идет о возможности выхода на внутренний рынок, это становится единственным выбором.

Второй основной причиной вступления в СП является использование знаний и опыта партнера при ведении бизнеса на местном уровне. Это особенно актуально, если это ваша первая попытка выйти на китайский рынок. Местный партнер может быть чрезвычайно полезен для ускорения запуска бизнеса, получения правительственных разрешений, выстраивания отношений с поставщиками и налаживания внутренних каналов сбыта.

Недостатком СП является то, что другой партнер разделяет прибыль бизнеса. Если это инкрементный бизнес, то это выгодно для обеих сторон. Если бизнес является строго экспортным, нужно задать вопрос, зачем вступать в СП и делиться прибылью, поскольку низкая стоимость рабочей силы может быть получена в любом из ряда стран Азии или даже в Латинской Америке. Китайское правительство поддерживает именно совместные предприятия.

Представительство

Представительства имеют льготную поддержку государства. Если вы выберете этот тип бизнеса в Китае, вы будете несколько ограничены, так как вам не разрешается напрямую участвовать в каких-либо прибыльных мероприятиях. Это означает, что вам не разрешается принимать платежи за любые товары, выписывать счета или закрывать контракт от имени штаб-квартиры.В конце концов, представительство имеет целью представлять иностранную компанию. Таким образом, это не позволяет вам совершать что-то помимо представления вашего бренда китайскому потребителю.