Кто и какие налоги платит в англии? ндс, подоходный, социальные взносы

Содержание:

- Специфика трудовой миграции в Лондон

- Налог на окна

- Уровень заработных плат

- Налог на добавленную стоимость — Value Added Tax (VAT)

- Доходы в Англии

- Уровень безработицы и реальные перспективы мигрантов

- Тарифы

- Налоги в Великобритании

- Налоговое планирование с целью ведения бизнеса в СК

- С 1707 г.

- Сроки давности по налогам физических лиц

- Налог на окна в Англии

Специфика трудовой миграции в Лондон

Население Лондона в 2019 году составляет 8,8 млн человек. По некоторым прогнозам, к 2025 году эта цифра может достигнуть 10 млн. Это самый крупный город среди стран ЕС и третий в Европе, после Стамбула и Москвы. Для сравнения в Берлине проживает около 3,5 млн. Ежегодно в столицу Великобритании прибывает до 200 тысяч иностранцев. Конечно, не все из них стремятся найти работу в Лондоне. Кто-то проходит обучение в престижных британских вузах, другие получают вид на жительство Великобритании по причине воссоединения семьи и так далее.

Лондон считается одним из самых мультикультурных европейских городов, жители которого общаются на 300 иностранных языках и имеют различное этническое происхождение, расу, вероисповедание и культурные ценности. Даже традиционный английский язык приобрел в британской столице множество дополнительных выражений и «сленговых словечек». Лондон по праву называют центром международной торговли, финансовым и банковским узлом Европы. Здесь много вариантов высокооплачиваемой работы для квалифицированных специалистов, но и стоимость жизни весьма впечатляет. Особенно высоки цены на недвижимость.

Безработица в Лондоне в 2019 году около 5%. Это немного больше чем по стране в целом (4,1%). Несмотря на внушительное количество направлений для поиска работы, от сферы высоких технологий и финансов, до творческих отраслей, иностранцы из России и Украины сталкиваются с огромной конкуренцией на местном рынке труда и длительным механизмом оформления документов для легального переезда. Усложняет процесс трудовой миграции наплыв соискателей из разных уголков планеты, включая страны Азии, Африки и Восточной Европы. Например, полякам и болгарам на сегодняшний день специальное разрешение на трудоустройство в Лондоне не требуется.

Для того чтобы уехать на работу в Лондон русскому или украинцу необходимо предварительно найти работодателя и заключить трудовой контракт. В большинстве случаев на вакансию не должны претендовать британцы и европейцы. Проверяется это с помощью специального теста на местном рынке труда. Более того, иностранцы из третьих стран обязаны оформить рабочую визу в Англию. Процедура включает специальную систему балов, которые начисляются за определенные параметры – уровень заработной платы, владение английским языком, опыт, возраст кандидата и некоторые другие критерии. Для каждой рабочей визы предусмотрены отдельные условия.

Налог на окна

Старый дом

Отменив налог на трубу, английские власти вскоре придумали новый – налог на окна. Он касался не всех окон, а окон со стеклами. Дело в том, что стекло в те годы (а это был 1696 год) было очень дорогим удовольствием, остеклить окна могли лишь очень богатые люди. Поэтому налог на окна был своеобразным налогом на роскошь. Практика сбора этого налога распространилась и на Францию. Привело это к тому, что некоторые французы стали закладывать оконные проемы кирпичом, а для допуска дневного света в помещение открывать входную дверь. Но ушлые французские власти вскоре ввели еще налог на дверь.

Уровень заработных плат

Размер заработной платы в Англии зависит от предприятия-работодателя, образования, опыта и навыков специалиста. Имеет значение также город проживания. Доход от трудовой деятельности в Лондоне заметно выше по сравнению с регионами.

Минимальная заработная плата в Англии

В апреле 2021 года минимальная почасовая национальная прожиточная зарплата (National Living Wage – NLW) на Туманном Альбионе выросла на 4,9 % – до 8,21 фунта в час. Это решение правительство страны приняло по рекомендации независимого органа Low Pay Commission (Комиссия по низкой оплате труда).

Минимальная зарплата в Англии в 2021 году на обновленном уровне обеспечит рост доходов населения от ведения трудовой деятельности опережающими темпами по сравнению с инфляцией. Однако значение этого показателя, равное 8,21 фунта, распространяется на лиц старше 25 лет.

Общие данные о росте минимальной почасовой зарплаты по возрастным категориям представлены в таблице:

| Новая ставка почасовой зарплаты, фунтов | Прежняя ставка почасовой зарплаты, фунтов | Рост, % | |

| NLW | 8.21 | 7.83 | 4.9 |

| 16–17 лет | 3.9 | 3.7 | 3.6 |

| 18–20 лет | 6.15 | 5.9 | 4.2 |

| 21–24 года | 7.7 | 7.38 | 4.3 |

| Стажер (apprentice) | 3.9 | 3.7 | 5.4 |

Таким образом, при стандартной рабочей неделе (43,7 часов) минимальный месячный заработок 30-летнего работника в Англии составляет:

8,21 × 43,7 × 4 = £ 1 435,11 (112 635,9 руб.)

Для сравнения: МРОТ в РФ составляет 11 280 рублей.

Рынок труда Англии в течение первой половины 2021 года был стабильным и, даже несмотря на сбои, экономика страны соответствовала критериям так называемого устойчивого роста. С учетом этого эксперты озвучили оптимистичный прогноз: к 2021 году размер минимальной зарплаты в Англии должен достигнуть 8,62 фунта в час.

Средняя заработная плата

Определить реальное значение среднего заработка английского работника очень сложно. Разброс данного показателя по всей стране весьма широк.

По данным агентств, контролирующих доходы работников в Англии, средняя зарплата составляет примерно 2 236 фунта в месяц или 26 832 фунта в год (соответственно 176 242 и 2 114 904 руб.). Такие показатели зарплаты в России считаются очень высокими.

Максимальная зарплата

Напомним, что максимальную зарплату размером свыше 13 тыс. фунтов в месяц получает топ-менеджер успешной компании. Кстати, к ним относится не только генеральный директор, но и другие сотрудники руководящего звена.

Чтобы дать исчерпывающий ответ о том, какая зарплата в Великобритании максимальная, скажем, что лидерами по размеру доходов в стране являются профессиональные футболисты. Максимальная зарплата одного из игроков в 2021 году составляет 500 тысяч фунтов в неделю.

Налог на добавленную стоимость — Value Added Tax (VAT)

Value Added Tax (VAT): Налог на добавленную стоимость (НДС) — это налог, уплачиваемый от продажи товаров на территории Европейского Союза. Все компании, зарегистрированные в Великобритании обязаны иметь номер налогоплательщика и номер регистрации VAT (НДС). При ежегодной сдаче бухгалтерской и финансовой отчетности в налоговые службы Великобритании, компании должны предоставлять данные по уплате налога на добавленную стоимость.

НДС — это налог, который Вы платите в случае покупки товаров и услуг в Европейском союзе (ЕС), включая Великобританию. НДС подлежит оплате, и обычно включается в цену товаров или услуг.

Компания должна регистрироваться как плательщик НДС, если оборот компании более чем £60,000 за 12 месяцев. Стандартная ставка НДС — 17,5%, льготная — 5% и 0%). Компании, зарегистрированные в Великобритании, но ведущие активную деловую деятельность на территории страны, либо все виды деятельности компании — экспортно-импортные, не обязаны становиться на учет в налоговом управлении по VAT (НДС).

Английкая компания может получить регистрационный номер НДС, если ведет деловую деятельность на территории страны. Налоговая отчетность VAT сдается на ежеквартальной основе. В том случае, если у компании не возникает обязанности в регистрации НДС, но существует необходимость использовать VAT номер, (очень часто для возврата VAT при торговле внутри Евроcоюза необходима регистрация НДС), допускается добровольная регистрация НДС. При добровольной регистрации НДС, в налоговые органы должна быть по запросу должна быть предоставлена дополнительная информация о роде деятельности компании, контактные данные компании и данные партнеров по бизнесу в Европе.

Требования к компании, регистрирующей НДС:

- Директор компании — резидент Великобритании;

- Наличие контрактов, которые предполагают получение дохода по торговым операциям, облагаемым налогом на добавленную стоимость, не ниже установленного в настоящее время предела.

Компания не обязана становиться на учет, если ее продажи на территории Великобритании не превышают £60,000. Компании, не ведущие активной торговой деятельности, либо вся деятельность является экспортно-импортной, не должны становиться на учет по НДС. Наша компания предлагает услуги по ведению бухгалтерии и документации по НДС (VAT). Мы поможем Вам получить регистрационный номер НДС (VAT) на имя Вашего предприятия. Специалисты нашей компании составят и зарегистрируют отчеты по НДС в налоговом управлении на ежемесячной, ежеквартальной или ежегодной основе.

Мы можем дать Вам совет, как зарегистрировать компанию в Великобритании. У нас всегда есть в наличии готовые английские компании, которые никогда и нигде не использовались, готовы к продаже немедленно. При необходимости мы можем предложить Вам услугу зарегистрированного офиса (юридического адреса) в Лондоне, Дублине, Глазго, Ливерпуле и других городах Королевства. Мы поможем Вам зарегистрировать новую компанию с названием, которое выберите Вы на территории Великобритании либо приобрести уже готовую английскую компанию.

Доходы в Англии

Лидирующая позиция по уровню заработков в 2021 году принадлежит врачам, юристам и финансовым работникам, достигшим высокого профессионального уровня. Средний годовой доход у них равен 60 000 фунтов. При наличии собственного дела, эта цифра значительно вырастает. У учителей зарплата в Англии составила около 30000.

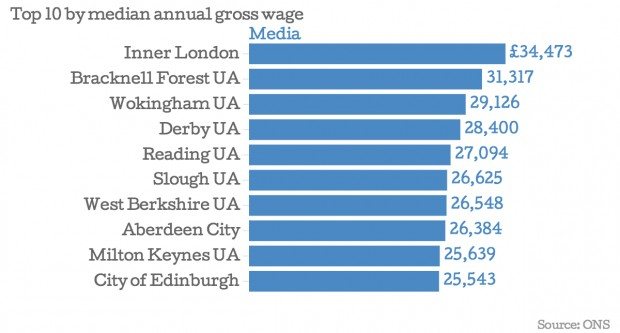

Средний годовой доход в Великобритании по регионам

Отличным вариантом будет ведение собственного бизнеса. В этом случае даже у не слишком высокодоходных специалистов, как водопроводчик или таксист, заработок дойдет до уровня юристов и врачей, работающих на государство. У офисных работников средние зарплаты за год достигают 22 000. То есть, ежемесячно они получают до 1400 фунтов. Для примера, 30-летний квалифицированный специалист с высшим образованием удачно устраивается на работу в Англии по своей профессии.

Дальше можно будет посмотреть на уровень зарплат в Англии в 2021 году по специальностям. Следует иметь в виду, что эти цифры средние и многое зависит от руководителя, способностей и образования работника. И человек, получивший высшее образование в ВУЗе Великобритании, изначально будет получать больше, нежели тот, кто имеет диплом российского учебного заведения.

Инженеры-строители

В Англии они рассчитывают получать 1800 фунтов, что на российские рубли – 109 613. В столице России эта профессия оплачивается в 3 раза меньше – 50 тысяч опытные сотрудники и 20 тысяч выпускники. В провинции еще меньше – 30000 к 10000 соответственно.

Компьютерщики

Выпускник, получивший компьютерную специальность в Англии, имеет зарплату, как и инженер-строитель – 1800 фунтов или 109 613 руб. В Москве оплата труда будет зависеть от выбранной сферы деятельности. В основном это в пределах – 10 – 30 тысяч рублей.

Финансовые сотрудники

Британским финансистам, только окончившим ВУЗ, платят 1800 фунтов – 109 613 рублей. Российские молодые специалисты в области финансов в небольшом городе зарабатывают 20 000 руб., в большом городе – около 100 000.

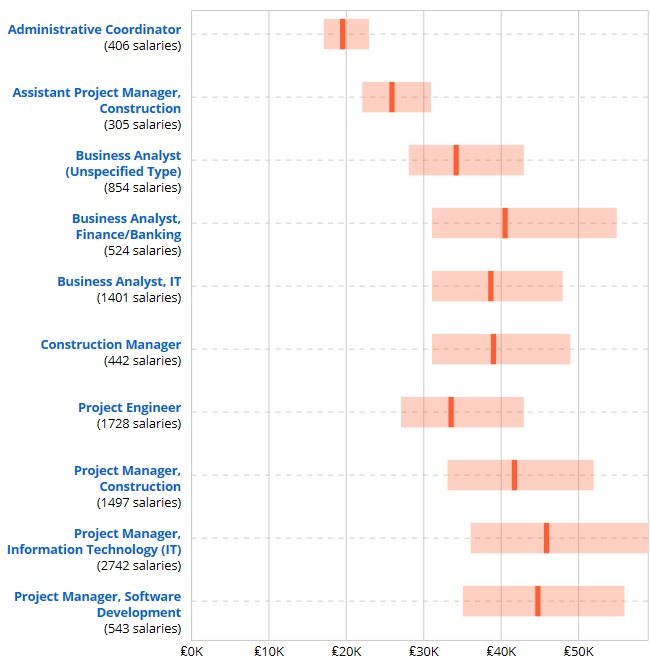

Средняя заработная плата компьютерщиков и экономистов в Великобритании

Математики

Молодые математики в Англии зарабатывают около 1906 фунтов, это 116068 российских рублей. В России начинающим специалистам платят порядка 20 тысяч руб., а опытному сотруднику – 20–80 тысяч.

Информационные технологии

В Англии уровень зарплат для таких специальностей – 1950 фунтов – 118 747 руб. В Москве и регионах эти цифры варьируются от 20 до 200 тысяч.

Физик

Начинающий специалист будет получать 1971 фунт или 120 026 руб. Такого же уровня профессионалы в России получат 20–50 тысяч рублей.

Учителя

Ежемесячная зарплата молодых учителей составляет в Великобритании 1993 фунта – 121 366 рублей. Российский школьный учитель получит 26 тысяч. Хотя эти цифры по регионам разные и достигают даже 70 000.

Средняя заработная плата учителей в Великобритании по сравнению с другими странами

Средний медицинский персонал

Уход за больными в Англии оплачивается суммой в 2058 фунтов – 125 324 рубля. Медицинская сестра российского города зарабатывает от 10 до 15 тысяч рублей. В частной клинике уровень выше и доходит до 40 тысяч за месяц.

Экономисты

Выпускник экономического ВУЗа Великобритании получает 2166 фунтов или 131 901 рубль.

Начинающий экономист в России зарабатывает 33 тысячи в крупном городе и до 25 тысяч в глубинке.

Уровень безработицы и реальные перспективы мигрантов

Уровень безработицы в Англии по состоянию на начало III квартала 2021 года составлял 3,8 %. Это рекордный минимум с 1975 года. Но такая положительная тенденция привносит в ситуацию с трудоустройством в стране некоторые противоречивые моменты.

Уровень безработицы в Англии по состоянию на начало III квартала 2021 года составлял 3,8 %. Это рекордный минимум с 1975 года. Но такая положительная тенденция привносит в ситуацию с трудоустройством в стране некоторые противоречивые моменты.

В частности, даже большое количество местных граждан, ведущих трудовую деятельность, не снизило нехватку квалифицированных трудовых ресурсов. По этой причине работодатели готовы набирать рабочие кадры высокой квалификации также из числа иностранных специалистов.

Этот фактор может оказать негативное влияние на развитие экономики Англии в целом.

Самостоятельный поиск работы иностранцем, в том числе выходцем из государств СНГ, начинается с регистрации на официальном веб-портале .

Чтобы подобрать подходящую вакансию и подать заявку, нужно использовать сервис «Найти работу» При этом выдвигаются следующие обязательные условия:

- подтверждение диплома;

- аттестация на уровень владения английским языком.

В любом случае специалист, имеющий российский диплом, получать будет меньше по сравнению со своим английским коллегой.

Тарифы

С 1965 по 1988 год на большую часть прибыли уплачивалась ставка налога на прирост капитала в размере 30%. В 1988 году консервативный канцлер Найджел Лоусон выровнял ставки со ставками подоходного налога (максимальная ставка в то время составляла 40%), этот режим продолжался до 2008 года.

В 2008 году Гордон Браун ввел фиксированную ставку 18% для всех налогоплательщиков наряду с программой Entrepreneurs ‘Relief, которая применялась к некоторым доходам, полученным от бизнес-активов и акций компаний. Ставка на эту прибыль была ниже 10%.

В мартовском бюджете 2010 года канцлер-консерватор Джордж Осборн ввел ставку 28% для физических лиц, платящих более высокую или дополнительную ставку подоходного налога, но оставалась 10% в рамках льгот для предпринимателей для налогоплательщиков с более высокой ставкой. Предел помощи был увеличен до 2 миллионов фунтов стерлингов. Три месяца спустя новое правительство коалиции консерваторов и либерально-демократов увеличило его до 5 миллионов фунтов стерлингов, которое затем увеличило его до 10 миллионов фунтов стерлингов в мартовском бюджете 2011 года.

6 апреля 2016 года были введены новые более низкие ставки 10% (для основных налогоплательщиков) и 20% (для более высоких налогоплательщиков) при отчуждении неимущественных и непереносимых процентов.

Программа помощи предпринимателям была переименована в программу помощи при выбытии бизнес-активов в бюджете на 2020 год, а пожизненное пособие в рамках этой льготы было снижено с 10 000 000 фунтов стерлингов до 1 000 000 фунтов стерлингов.

Налоги в Великобритании

Исторически так сложилось, что в состав Великобритании входит четыре страны: Англия, Уэльс, Северная Ирландия и Шотландия. В этих странах система вычетов и налогов из заработной платы примерно одинаковая, под исключение попадают: региональные сборы и размер ставок. Самый распространенный налог с физических лиц – это подоходный налог, он рассчитывается по прогрессирующей ставке и его размер напрямую зависит от годового дохода.

Налоговый год в Великобритании отличается от российского, он начинается 06 апреля и заканчивается 05 апреля. По законодательству для расчета налога на доход, государство предоставляет персональное пособие, его размер £12500. На эту сумму уменьшается размер годового дохода, и только с разницы высчитываются налоги в таком порядке:

| От зарплаты | До зарплаты | Ставка | Примечание |

| £12 501 | £50 000 | 20% | базовый уровень |

| £50 001 | £150 000 | 40% | средний уровень |

| £150 000 | + | 45% | максимальный уровень |

Если со средней зарплаты вычитается персональное пособие в £12500, то при заработке в £100000, его величина начинает сокращаться. За каждые заработанные £2 свыше £100000, физическое лицо теряет £1 с пособия. В итоге достигнув отметки £125000, персональное пособие при расчете по ставке 40% не применяется. С таким налогообложением приобретается равновесие в социальных кругах, и по большому счету именно такая система возродила средний класс на Западе.

Расчет подоходного налога распространен в Англии, Уэльсе и Северной Ирландии, они придерживаются трех критериев: базовый, средний и максимальный уровень. В этом списке стран не хватает Шотландии, так как имеются различия, потому налогооблагаемый доход шотландцев выглядит иначе:

| От зарплаты | До зарплаты | Ставка | Примечание |

| £12 501 | £14 585 | 19% | начальный уровень |

| £14 586 | £25 158 | 20% | базовый уровень |

| £25 159 | £43 430 | 21% | промежуточный уровень |

| £43 431 | £150 000 | 41% | высокий уровень |

| £150 000 | + | 46% | дополнительный тариф |

Сотрудники крупных компаний в Великобритании часто покупают акции и получают с них дивиденды. Они тоже подлежат налогообложению по следующей схеме:

- личное пособие по дивидендам установлено в пределах £2000, с него не удерживается налог;

- доходы физических лиц, подлежащих вычету процентов базового уровня, перечисляют в бюджет с дивидендов 7,5%;

- с высоким уровнем оплачивают 32,5% на дивиденды;

- с дополнительными ставками выходит 38,1% на дивиденды.

Помимо налога на доход, работодатель удерживает сумму национального страхования и перечисляет ее в бюджет Здравоохранения. Сумму используют, когда выходят на больничный, в отпуск по беременности или на выплату социальных пособий. Схема расчета выглядит так:

| Национальное страхование: | От зарплаты | До зарплаты | Ставка | Примечание |

| – класса 1 | 797 | 4 167 | 12% | сотрудники частных и государственных компаний |

| – класса 1 | 4 167 | + | 2% | сотрудники частных и государственных компаний |

| – класса 2 | 6 365 | 6 365 | £3 в неделю | при годовой прибыли, для самозанятых |

| – класса 4 | 8 632 | 50 000 | 9% | при годовой прибыли, для самозанятых |

| – класса 4 | 50 001 | + | 2% | при годовой прибыли, для самозанятых |

Налоговое планирование с целью ведения бизнеса в СК

Когда инвестор начинает планировать расширение бизнеса за границей, нужно знать не только, какие налоги в Великобритании, но и какая форма ведения деятельности подойдет оптимально. Возможные варианты:

- Нерезидентная компания – зарегистрированная в Великобритании организация, управляемая из страны с либеральными налоговыми правилами, подписавшей соглашение об избежании двойного налогообложения. Полученная за рубежом прибыль не будет облагаться налогами в Британии, но происхождение капитала будет считаться английским.

- Английская головная компания, ведущая торговую деятельность в качестве доверенного лица. Эту схему часто используют, чтобы формализовать бизнес через офшорную компанию. В данном случае все дела на территории страны будет вести компания-резидент, выступая при этом стороной по договору поручения; прибылью будет считаться агентское вознаграждение.

- Общее партнерство с целью ведения совместной деятельности. Схема основана на том, что в Британии налогообложение полного товарищества подразумевает раздельный учет прибыли без предварительной уплаты налогов. Далее резидент (выступает в роли младшего партнера с долей в 5–10 %, ведет все документальные операции) платит обязательства только со своей части, а остальное перечисляется старшему партнеру и облагается по правилам его страны.

- Лицензионная структура – подразумевает участие британской компании и иностранного владельца торговой марки или интеллектуальной собственности, за которую впоследствии резидент будет перечислять роялти, уменьшая при этом базу обложения корпоративным налогом.

- Компания-номинал – в этом случае резидент СК выступает в роли хранителя активов иностранной компании. Вся прибыль от деятельности, основанной на данной собственности, считается полученной нерезидентом, расположенным вне пределов королевства.

С 1707 г.

Окно налог

Когда 1 мая 1707 года образовалось Соединенное Королевство Великобритании , налог на окна, который был введен в Англии и Уэльсе в соответствии с Законом о восполнении дефицита вырезанных денег в 1696 году, продолжался. Он был разработан, чтобы взимать налог в зависимости от благосостояния налогоплательщика, но без споров, которые тогда окружали идею подоходного налога . В то время многие люди принципиально выступали против подоходного налога, поскольку считали, что раскрытие личных доходов представляет собой недопустимое вмешательство государства в частные дела и потенциальную угрозу личной свободе. Фактически, первый постоянный британский подоходный налог не был введен до 1842 года, и этот вопрос оставался очень спорным даже в 20 веке.

Когда был введен налог на окна, он состоял из двух частей: фиксированного налога на дом в размере 2 шиллинга за дом (что эквивалентно 13,98 фунта стерлингов в 2019 году) и переменного налога на количество окон над десятью окнами. Недвижимость с десятью и двадцатью окнами заплатила в общей сложности четыре шиллинга (что сопоставимо с 27,96 фунта стерлингов в 2019 году), а те, у кого больше двадцати окон, заплатили восемь шиллингов (55,91 фунта стерлингов по состоянию на 2019 год).

Подоходный налог

Налог на прибыль был впервые реализован в Великобритании на Уильяма Питта Младшего в своем бюджете декабря 1798 года для оплаты вооружения и военной техники в рамках подготовки к наполеоновских войн . Новый дифференцированный (прогрессивный) подоходный налог Питта начался со сбора в размере 2 старых пенса за фунт (1/120) с доходов более 60 фунтов стерлингов (6363 фунта стерлингов по состоянию на 2019 год) и увеличился максимум до 2 шиллингов (10%). при доходах более 200 фунтов стерлингов. Питт надеялся, что новый подоходный налог повысит 10 миллионов фунтов стерлингов, но фактические поступления за 1799 год составили немногим более 6 миллионов фунтов стерлингов.

Сроки давности по налогам физических лиц

Срок для истребования у лица налоговой декларации по подоходному налогу, не представленной в HMRC по ее запросу – 3 года с даты, указанной в запросе. Если после получения запроса налоговая декларация была представлена лицом, то срок проведения ее проверки составит 3 года с даты представления декларации.

Стандартный срок проведения налоговой проверки в отношении лиц, являющихся плательщиками подоходного налога и налога на прирост капитала (как и всех иных видов налогов), составляет 4 года с даты окончания соответствующего налогового периода.

В отдельных случаях срок давности может быть увеличен и составит:

- 6 лет с даты окончания налогового периода, если вследствие небрежного поведения налогоплательщика или его представителя имела место неуплата или неполная уплата налога;

- 12 лет с даты окончания налогового периода, если неуплата или неполная уплата налога связана с зарубежной деятельностью или зарубежными операциями налогоплательщика;

- 20 лет с даты окончания налогового периода, если вследствие умышленного поведения налогоплательщика или его представителя имела место неуплата или неполная уплата налога.

Налог на окна в Англии

1 min read

Последствия налога на окна, введенного королем Уильямом III в 1696 году.

В 17 веке стеклянные окна были очень дорогими и позволить себе их установку могли только богатые люди. Поэтому король Уильям III поступил весьма логично введя в 1696 году налог на окна. По сути, этот налог был налогом на богатство.

Преимуществом этого сбора было то, что окна невозможно было утаить от власти (в отличии от дохода). Поэтому, 1747 по 1808 года налог повышался шесть раз.

Введение налога привело к двум интересным для экономистов последствиям (помимо наполнения казны).

Во-первых, поскольку издержки содержания окон выросли, часть людей от них отказалась, что привело к интересных архитектурным решениям (дома с минимумом окон). В таких домах все время стоял мрак, что способствовало сырости, размножению грибка и болезням.

Во-вторых, упал спрос на стекло, что ударило по развитию это отрасли.

Во-третьих, сработал «эффект престижных товаров». Богатые аристократы, стараясь подчеркнуть свой статус, специально увеличивали количество окон в своих домах и замках (даже делали специальные надстройки с окнами).

В 1851 году налог был отменен.

Кстати, во Франции подобный налог, введенный Наполеоном, был гораздо страшнее. Налогом облагались не только все окна, но и наружные двери, и все другие внешние отверстия, служащие для входа, освещения и даже для притока воздуха. От налога освобождались только внутренние отверстия, и из внешних — заколоченные.