Подоходный налог в германии, описание и примеры

Содержание:

- НДС на сделки и потребление

- Налог на недвижимость в Германии

- Льготные ставки НДС

- Налоги физических лиц

- § Выплаты к зарплате в Германии; выплаты, не облагаемые налогами и сборами

- Доставка

- Налоговые системы России и Германии

- Как сэкономить на налогах

- Ставки подоходного налога в Германии

- НДС в Европе

- Обязанности предпринимателя

- Налоги с зарплаты в Германии в 2020 году: налоговые классы

- Налоги при покупке недвижимости

- Налоги на юридических лиц в Германии

НДС на сделки и потребление

Это группу налогов делят на две условные подгруппы. В первую входит НДС на приобретение имущества. Он устанавливается федеративными властями земель на основе индивидуальных расчетов. Размер ставки составляет от 3,5 до 6,5% от стоимости объекта. Например, в Берлине этот показатель установлен на уровне в 6%. Самые высокие ставки зафиксированы в землях: Саар, Северный Рейн-Вестфалия, Шлезвиг-Гольштейн и Бранденбург.

НДС в Германии накладывается на все услуги, которые не предназначены для личного пользования, а также ввезенные из-за пределов Евросоюза товары. Он уплачивается по одной из трех процентных ставок:

- общая — 19% — распространяется на все ситуации, для которых не действуют приведенные ниже условия;

- пониженная — 7% — используется на предприятиях общественного питания, в гостиницах, а также компаниях, которые занимаются пассажирскими перевозками. Такая ставка распространяется на книги, журналы, товары первой необходимости и основные продукты питания. В эту же группу относят индивидуальные процентные ставки, например, для лесников (10,7%) и фермеров (5,5%);

- нулевая — от уплаты НДС некоторые категории граждан, оказывающих услуги, освобождены на законодательном уровне. Нулевая ставка актуальна для страховых агентов, врачей, ветеринаров и еще ряда профессионалов.

Делая закупку товара, нужно сначала оплатить предварительный НДС, который начисляется в соответствии со своей налоговой категорией (19% или 7%). Затем он будет высчитан из НДС при его уплате в налогово-финансовое управление.

До 40 % всех налоговых поступлений составляют налоги с доходов, также выделяются два больших класса сборов: налоги на имущество и с суммы сделок и объема потребления.

Мнение эксперта

Виктор Леонов

Эксперт по миграционному законодательству ЕС

Важно помнить, что налог на добавленную стоимость учитывается не за тот месяц, когда счет был оплачен заказчиком, а за тот, когда он был ему отправлен. Первые два года работы компания обязана предоставлять отчетность в виде предварительных деклараций на НДС каждый месяц

Крайний срок — 10 число следующего за отчетным месяца. В отдельных случаях предприятие может получить от налогово-финансового управления отсрочку в один месяц. После окончания отчетного года составляется годовая налоговая декларация, которая направляется в контролирующий орган.

Налог на недвижимость в Германии

Один из способов заработка и удачного инвестирования для иностранцев – это приобретение недвижимого имущества и передача собственности в аренду. Однако в этой связи заинтересованные лица обеспокоены размеров взносов, которые нужно платить с объекта.

На самом деле, как такого, понятия налога на недвижимость в Германии не существует. Здесь взимаются другие виды платежей – имущественный и земельный.

Базой для первого вида выступает собственность плательщика. Расчет итоговой суммы и предоставляемых льгот происходит на основании оценки имущества по видам материальных ценностей. За квартиру в Берлине налог не превышает 200 евро.

Второй вид предусматривает налогообложение земельной собственности. Этот налог уплачивается вне зависимости от правосубъектности – его вносят как физические, так и юридические лица. Кстати, этот вид взносов не зависит от размера доходов. Ставки варьируются от 0,26% до 0,35%.

Его можно оплатить в налоговом управлении города или банковским переводом.

Льготные ставки НДС

Так, в Австрии к сельскохозяйственной продукции, туризму и развлекательным отраслям применяется 10%-я ставка налога, в Чехии льготная ставка в размере 15% (по сравнению с базовой в 21%) установлена для общепита.

В Швеции 12% облагаются услуги пассажирского транспорта, в Бельгии ставка 12% установлена на уголь, в Исландии ставка 14% – для услуг отелей.

Примером максимального разграничения налоговых ставок может являться Франция. Стандартная ставка в 20% применяется для обложения товаров и услуг, произведенных и реализуемых на территории страны.

Кроме того, во Франции действуют и повышенные ставки – так, применяется ставка в 33,3%, к алкоголю, табачным изделиям, автомобилям и другим предметам роскоши, например к мехам.

Пониженные ставки 10%, 5,5% и 2,1% действуют для книг, товаров первой необходимости и некоторых медикаментов, отпускаемых по рецепту.

В Дании обложению нулевой ставкой подлежат услуги пассажирского транспорта и финансовые транзакции, а в Финляндии – газеты по подписке.

Налоги физических лиц

Налог на землю

Этим сбором облагаются все владельцы земельных участков. Вся сумма, полученная от сборов, отправляется в муниципальные органы. При этом он абсолютно одинаковый как для граждан, так и для иностранцев, и составляет 1,5%.

На дарение и наследование

Ставки налога зависят при этом от уровня родства, суммы имущества и класса. Стоимость наследства, как и везде, высчитывается нотариусом, исходя из рыночной.

- 1 класс родства – дети, супруги, внуки, бабушки, дедушки – если сумма меньше 75 тысяч евро, то ставка – 7%, до 300 тысяч – 11%, до 600 тысяч – 15%.

- 2 класс родства – родители, братья, сестры, племянницы и племянники – до 75 тысяч – 15%, до 300 тысяч – 20%, до 600 тысяч – 25%.

- 3 класс родства – остальные наследники -30%, вне зависимости от суммы.

На транспортное средство

Налог на машину в Германии зависит от класса экологии, возраста авто и стоимости. Автомобиль облагается пошлиной, если он зарегистрирован в ФРГ или постоянно пребывает на территории государства. Бумага на оплату выдается только после регистрации и высчитывается индивидуально, в зависимости от вида ТС, года выпуска, типа двигателя, объёма выброса вредных веществ и объема двигателя. Так, на каждые превышающие допустимую величину 110 грамм 10 грамм выбросов начисляется по 20 евро.

Как заполнить декларацию

Для людей, которые проживают на территории государства более 6 месяцев, подают декларацию о доходах. Если человек относится к 3, 4, 5 и 6 классам, то это является обязательным, для остальных есть исключения.

Налоговая декларация включает в себя основную форму и дополнительную (N – для работников по найму, K – для детей, KSO – для владельцев недвижимости, имеющие денежные накопления и материальные блага).

К вычету принимаются траты:

- для обучения за свой счет другой профессии (в том числе учебные материалы, отель, одежда для учебы);

- проезд к месту учебы и работы;

- взносы на благотворительность;

- уход за пожилыми и больными родственниками;

- непредвиденные расходы.

Способы подачи декларации:

- обратиться к консультанту;

- пойти в офис фискальной службы;

- в интернете с помощью программы ELSTER или на сайтах-помощниках.

Проверяют заявление 2-3 недели, после которых приходит уведомление о переплате или доплате. Все необходимо сделать до 31 мая года после отчетного. Штраф за несвоевременную подачу – от 10% суммы налогов, но не более 25 тысяч евро.

За что полагаются вычеты

Не все вносят одинаковые суммы. Помимо того, что сами ставки неодинаковы (из-за прогрессивной шкалы), существует система вычетов, которая снижает налогооблагаемую базу. Так, из суммы, с которой вы должны заплатить обязательный сбор вычитаются расходы на пользование общественным транспортом, социальную помощь и некоторые другие статьи. Кроме того, некоторые корректировки в ставку могут вноситься в индивидуальном порядке относительно определенных групп населения – например, лиц старше 64 лет.

Нивелируются суммы, затраченные на пожертвования, страховые взносы, прохождение обучения с целью повышения собственной квалификации. Расходы, которые не могут быть заранее спрогнозированы (лечение в медицинских учреждениях, уход за членом семьи, нуждающемся в уходе и лечении), тоже вычитаются из общей массы.

Сумма вычета особых затрат может составлять от 5 до 10% от общей массы. Что касается конкретных сумм, то процентная ставка будет зависеть от дохода. Все, что больше 204 000 евро предусматривает отправление в казну почти половины заработанного (47%).

Государство не взимает пошлину со следующих выплат:

- оплата оздоровительных процедур, фитнес-студий;

- проезд до работы и обратно;

- затраты по уходу за малолетними детьми;

- продукты по сниженной цене.

§ Выплаты к зарплате в Германии; выплаты, не облагаемые налогами и сборами

Дополнительные выплаты к зарплате

Кроме заработной платы в Германии фирмы могут выплачивать работнику единовременные суммы, например денежное пособие к Рождеству или к отпуску и другие. Однако, будут ли делаться такие выплатны или нет и в каком размере, зависит от самого предприятия и договора с каждым конкретным работником. Информация о том, сколько длится отпуск в Германии.

Выплаты к зарплате, не облагаемые социальными сборами

Социальные выплаты из зарплаты в Германии делает не только работник, но и фирма-работодатель. В 2020 году данные выплаты работодателя составляли в среднем 21.0 % от брутто-зарплаты работника.

Однако не все выплаты предприятия работнику облагаются социальными сборами. Со следующих выплат фирма не оплачивает социальные сборы:

- Оплата расходов на уход за ребенком (Kindergarten или Tagesmutter)

- Оплата проезда на работу и назад

- Оплата фитнес-студии или оздоровительных курсов

- Продажа продуктов собственного производства по сниженной цене работникам предприятия

Доставка

определение

Поставки — это услуги, с помощью которых предприниматель или третье лицо от его имени позволяет покупателю или третьему лицу от его имени распоряжаться предметом от своего имени ( (1) UStG).

Внутриобщественные расходы

Для регистрации движения товаров между двумя государствами-членами сообщества по НДС, даже если товар не поступает из одного государства-члена в другое в рамках платной доставки, был создан факт передачи внутри сообщества .

Бесплатная доставка

Бесплатная доставка предметов ( бесплатный перевод стоимости ) может фиктивно привести к поставке против платежа в соответствии с абзаца 1b UStG.

Комиссия

В случае комиссионных сделок между принципалом и комиссионным агентом осуществляется поставка в соответствии с законодательством о налоге с продаж ( абзаца 3 UStG). В случае комиссии за продажу комиссионный агент доставляет комиссионному агенту, а в случае комиссии за покупку комиссионный агент доставляет комиссионному агенту.

Доставка работы

Поставка работ по смыслу Закона о продаже НК ( Пункта 4 UStG) является поставкой , что результаты из контракта на работу , в результате чего поставщик обязан по работе и основной материал (пример: художник краска и приносит краску ). Производительность следует отличать от этого.

Доставка зарплаты

Если предприниматель осуществляет доставку покупателю, а покупатель должен вернуть предпринимателю-поставщику побочные продукты или отходы, которые возникают в процессе обработки или обработки объектов, обмен не производится. Это только вопрос доставки, который определяется содержанием того, что остается у получателя услуги ( (5) UStG).

Лизинг и рассрочка

Согласно гражданскому праву, договоры аренды или покупки в рассрочку являются в первую очередь договорами аренды. Таким образом, арендодатель или арендодатель предоставляет арендатору или арендатору другую услугу. Однако, если объект аренды относится к арендатору или арендатору для целей налога на прибыль, поставка была произведена для целей налога с продаж.

Налоговые системы России и Германии

В целом они похожи. В РФ также установлена многоуровневая налоговая система, а сборы с населения составляют основную часть государственного бюджета. Одно из главных отличий заключается в том, что в ФРГ действует трехуровневая система. В России же налогообложение осуществляется только федеральными и региональными властями. Фискальное законодательство РФ так и не установило прогрессивную шкалу. Поэтому налог взимается по единой ставке – 13%. В отечественной системе превалирует подоходное обложение и НДС.

Серьезное отличие заключено в правовом регулировании фискальных отношений. У немцев, помимо общегосударственного закона, действует отдельный нормативный акт по каждому налогу. В России же все сборы и взаимоотношения между государственными органами и плательщиками регулируются в едином документе – в Налоговом кодексе РФ.

В Германии принято горизонтальное выравнивание – в самых экономически развитых регионах аналогичные сборы превышают аналогичный в бедных провинций. Здесь сохраняются многие средневековые пошлины и налоги, например, на уксус. Некоторые основные положения в фискальном законодательстве практически неизменно действуют в течение нескольких веков.

Оба государства придерживаются политики запрета двойного налогообложения. Между Германией и Россией действует соответствующее соглашение. В РФ и ФРГ установлены налоговые льготы для отдельных категорий населения.

Как сэкономить на налогах

Местные жители регулярно прибегают к помощи налоговых консультантов для составления деклараций, так как система достаточно сложная, при этом в ней предусмотрено множество легальных способов снизить налоговую нагрузку. Есть налоговые льготы для семей с детьми, для тех, кто реновирует своё жильё, для тех, кто использует помещение в квартире в качестве рабочего кабинета, и др.

Рекомендуем ещё перед покупкой недвижимости спланировать структуру сделки с учётом возможной экономии на налогах. Например, в некоторых случаях выгоднее оформить собственность на юридическое лицо и привлечь банковское финансирование.

Есть определённые тонкости и по части возврата налогов. Согласно данным Федерального статистического управления, девять из десяти человек, которые подают налоговую декларацию в Германии, получают возмещение, так как после перерасчёта нередко выявляется переплата. Потому, если вы подаёте декларацию вовремя и добровольно, можете написать заявление на возмещение за предыдущие четыре года. Ответ приходит в течение двух – шести месяцев.

Если же вы подадите декларацию не вовремя, за каждый месяц просрочки начисляется 0,25% от выставленной к уплате суммы. Если просрочите уплату налога – ежемесячная пеня составит 1%. То есть если вы должны заплатить налогов на €12 тыс., то ежемесячная пеня за не представленную вовремя декларацию – €30, а за неуплаченный налог – €120 в месяц.

Фото: Unsplash (Jan Bolz, Igor Flek)

Ставки подоходного налога в Германии

Подоходный налог в Германии имеет прогрессивную шкалу ставок. Они начинаются с 14% и постепенно повышаются до 42%. Максимальная ставка 42% применяется к доходу выше 55 961 евро в год.

Очень высокие уровни дохода от 265 327 и выше облагаются налогом в 45%.

В дополнение к этому каждый должен платить налог на солидарность, который ограничен 5,5% от суммы подоходного налога.

И если плательщик является членом зарегистрированной церкви, ему также придется платить церковный налог в размере 8-9% от дохода, в зависимости от того, в какой федеральной земле проживает.

Налоговый класс в ФРГ во многом определяется семейным положением.

Класс 1: холостой, вдовец, разведен, разлучен

Класс 2: одинокий родитель, проживающий вместе с ребенком.

Класс 3: люди в браке, один из супругов не имеет доходов, либо получает низкий доход.

Класс 4: люди в браке с равным доходом

Класс 5: лицо, у которого супруг относится к третьему классу.

Класс 6: есть вторая работа или налоговый вычет.

Супружеские пары с неравной заработной платой в 3-м или 5-м классе могут сэкономить на общей сумме налогов.

Очень простой пример:

Супруг А: ежегодный налог на прибыль в Германии в размере 17 028 евро

Супруг Б: ежегодный налог на прибыль в Германии в размере 2701 евро

Общий налог для пары при уплате налога отдельно: 19 729 евро.

Если они оплатят налог для совместной пары по классам 3 и 5: 18 014 евро — экономия 1715 евро в год.

Налоговые льготы и вычеты в Германии

Максимальное использование налоговых льгот и вычетов увеличивает шансы на получение возврата налога.

Доход за год в 9 169 евро (или 18 338 евро для супружеских пар, подающих комбинированную налоговую декларацию), не облагается налогом. Любая сумма сверх этой суммы облагается подоходным налогом.

Благотворительные пожертвования немецким организациям подлежат вычету до 20% от валового дохода.

Если вы выплачиваете алименты по ребенку бывшей супруге, также может быть вычтено до 13 805 евро.

Налогоплательщики с детьми могут претендовать следующие вычеты:

- расходы на образование, если ребенок посещает частную школу в Германии в размере, равном 30% стоимости обучения;

- расходы на пособие на ребенка и уход за ребенком для детей в возрасте до 14 лет.

Можно вычесть определенные связанные с доходами расходы, которые задокументированы и еще не были возмещены работодателем на сумму до 1000 евро:

- переезд в другой дом из-за работы;

- поездки на работу на большие расстояния;

- расходы на обучение;

- профессиональное оборудование;

- расходы на два домохозяйства, если место работы в другом городе, и работник снимает дополнительное жилье.

Страховые взносы, в том числе:

- медицинское страхование: 100% франшиза для обязательного медицинского страхования или частного медицинского страхования для первичной медицинской помощи;

- долгосрочные страховые взносы: 100% франшиза;

- страховые взносы по безработице: до 2800 евро в год;

- взносы в пенсионную систему: до 25 046 евро.

Льготы по подоходному налогу для самозанятых лиц в Германии

Для фрилансеров или самозанятых лиц существует такой же необлагаемый минимум в размере 9 169 евро, что и для других работников, и они также могут получить налоговый вычет в размере 2800 евро на медицинское страхование.

Еще один способ, с помощью которого работающие не по найму работники могут уменьшить свой налогооблагаемую базу, состоит в том, чтобы компенсировать связанные с работой расходы. Сюда можно отнести такие вещи, как поездки, канцелярские товары и услуги бухгалтера.

Журналисты, могут списывать на расходы до 30% своего дохода, но не более или 2455 евро единовременно.

НДС в Европе

Несмотря на общий ориентир по унификации европейского законодательства, ставки НДС в разных странах отличаются.

Общей директивой Евросоюза является только минимальное ограничение базовой ставки – не менее 15%.

По состоянию на июнь 2018 г. в странах Группы 20 (G20) самый высокий НДС в Италии — 22% (в 2013 г. он был увеличен с 21%).

Среди стран, не входящих в Группу 20, самые высокие ставки НДС действуют в Венгрии и Греции (27% и 24% соответственно).

Наиболее высокие ставки действуют в скандинавских странах. В Дании – 25%, Швеции – 25%, Норвегии – 25%, Финляндии – 24%.

Стандартные ставки налога колеблются от 20% до 22%. К примеру, в Австрии и Великобритании – 20%, Бельгии и Нидерландах – 21%.

Обязанности предпринимателя

Обязательство удержания

У предпринимателя есть десять дубликатов счета-фактуры, который он сам или третье лицо выставил на свое имя и для своей учетной записи, а также все счета, которые он получил или получил от получателя услуг, или на его имя и для своей учетной записи третье лицо. выдал на долгие годы. Счета должны быть разборчивыми за весь период. Срок хранения начинается в конце календарного года, в котором был выставлен счет ( UStG).

Обязанность декларирования налогов

Предварительная регистрация и предоплата

Каждый предприниматель имеет до 10-го дня после окончания каждого периода предварительной регистрации предварительную регистрацию в соответствии с официально установленной формой (USt 1 A) в электронном виде в соответствии с параграфом 1-3, параграфом 6 и за налоговый кодекс (АО), в котором он должен рассчитать налог за период предварительной регистрации (авансовый платеж) сам ( UStG). По запросу налоговая служба может отказаться от электронной передачи, чтобы избежать ненужных затруднений .

- Обычный период предварительной регистрации — квартал.

- Предприниматель должен подавать предварительную регистрацию ежемесячно, если НДС за предыдущий календарный год составлял более 7500 евро.

- В год основания компании и в следующем календарном году предприниматель всегда должен ежемесячно подавать авансовые декларации по НДС.

- Если налог за предыдущий календарный год не превышает 1000 евро, налоговая служба может освободить предпринимателя от обязанности подавать предварительные уведомления.

Предоплата производится на 10-й день после окончания периода предварительной регистрации.

По запросу может быть утверждено постоянное продление крайнего срока для подачи предварительной регистрации и авансового платежа . В этом случае налоговая служба продлевает срок подачи предварительного уведомления по НДС до 10 числа второго месяца после периода предварительного уведомления. В случае ежемесячной регистрации постоянное продление предоставляется только после регистрации специального авансового платежа в размере 1/11 авансовых платежей по НДС за предыдущий год.

Предварительная регистрация также не требуется, если предприниматель является владельцем малого бизнеса .

Пример: предварительная декларация по НДС за апрель 2007 г.

| База налогообложения | налог | |

|---|---|---|

| Облагаемые налогом продажи | ||

| + По ставке налога 19% | 1000,00 € | € 190,00 |

| + По ставке налога 7% | 1000,00 € | 70,00 € |

| = Налог с продаж | € 260,00 | |

| ./. Суммы входящего налога от других предпринимателей | 140,00 € | |

| = Авансовый платеж по НДС | € 120,00 |

Авансовый платеж должен быть произведен не позднее 10 мая 2007 года.

Целевое налогообложение — фактическое налогообложение

Фактическое налогообложение означает, что налог с продаж, подлежащий уплате в налоговую инспекцию, рассчитывается на основе фактически полученных сборов, в то время как согласованные сборы имеют решающее значение для целевого налогообложения. Фактическое налогообложение создает преимущество ликвидности для предпринимателя, поскольку он должен уплатить налог с продаж в налоговую инспекцию только после получения платежа, а не во время оказания услуги.

Необходимо подать заявку на фактическое налогообложение. Предварительным условием согласно UStG является то, что предприниматель

- не достигли общих продаж более 600000 евро в предыдущем календарном году или

- освобождается от обязанности вести налоговый учет в соответствии с AO или

- Осуществляет продажи, будучи членом либеральной профессии в смысле (1) № 1 EStG .

Предварительный налог также может быть вычтен из фактического налогообложения, если услуга была предоставлена и имеется надлежащий счет-фактура .

Сводное сообщение

На 25-й день после окончания каждого календарного месяца или календарного квартала (отчетного периода), в котором он осуществлял поставки товаров внутри Сообщества или, с 1 января 2010 года, другие услуги предпринимателям в другом государстве-члене ЕС, предприниматель необходимо связаться с Федеральным центральным офисом, чтобы отправить налоговый отчет в электронном виде ( UStG). Внутри- поставки сообщества , внутри сообщества треугольные операции и другие услуги, которые не облагаются налогом на внутреннем рынке должны быть представлены .

В этом сообщении приведены базы оценки всех затронутых услуг, резюмированные в соответствии с идентификационными номерами налогоплательщиков получателей услуг . Кроме того, должны быть включены ссылки на треугольные транзакции внутри Сообщества ( UStG).

Налоги с зарплаты в Германии в 2020 году: налоговые классы

Сотруднику, поступившему на работу в любую организацию Германии, оформляется карта зарплаты. Этот документ содержит сведения о налогах и о вычитаемых из дохода социальных выплатах. Налоги с зарплаты в Германии обычно удерживает работодатель. Собранные средства он ежемесячно переводит соответствующему финансовому ведомству.

Налогообложение в Германии. Налоговые классы

В ФРГ применяется прогрессивная система начисления фискальных сборов: чем больше зарплата, тем больше ставка подоходного налога.

В первую очередь принадлежность к определенному налоговому классу позволяет некоторым категориям специалистов снизить размер ежемесячных отчислений из зарплаты в госбюджет.

Налоговые классы в Германии бывают шести видов. Перечень лиц, которым каждый из них присваивается, размещен в следующей таблице:

Пожалуйста, пройдите социологический опрос!

Налоги и социальные сборы в ФРГ удерживаются с зарплаты-брутто, величина которой прописывается в трудовом соглашении. При этом работник ощущает довольно значительную финансовую нагрузку.

Узнать, какие налоги на зарплату в Германии для физических лиц действуют в середине 2020 года, можно, изучив следующую таблицу:

Некоторые моменты требуют пояснения. В частности, налог солидарности (на немецком – Solidaritätszuschlag) до 2021 года перестанут платить 90 % трудоустроенных граждан. Эти планы были озвучены представителями Федеральной Счетной палаты в мае 2020 года.

Подоходный налог в Германии с зарплаты рассчитывается по прогрессивной шкале:

- 0 % – при размере годового дохода от трудовой деятельности до 9 168 евро;

- 14 % – если официально трудоустроенный человек получил за год зарплату в диапазоне от 9 168 до 13 966 евро;

- 24 % – для получающих от 13 966 до 54 949 евро в год;

- 42 % – при сумме брутто-зарплаты от 54 949 до 250 532 евро;

- 45 % – когда человек получает в год более 250 532 евро.

Есть важный нюанс. Более высокая ставка применяется к разнице между суммой полученных гражданином денежных средств и максимальным значением ближайшей предыдущей градации доходов. Например, если оклад составляет 2 000 евро/мес. (24 000 евро/год), 24 % будут удерживаться из разницы:

24 000 – 13 966 = 10 034 евро.

В пересчете на месяц налогообложению подлежит 836,17 евро. Запомним эту величину – она нам еще пригодится.

Налоги в Германии для иностранцев подлежат начислению, если граждане других государств проживают в стране более 183 дней и получают стабильную зарплату.

Взносы на социальное страхование

Помимо налогов каждый немецкий работник платит и социальные сборы. Перечень направлений и ставки указаны ниже:

- Медицинское страхование – 14,6%;

- Пенсионное страхование. Перечисляется 18,6 % от зарплаты.

- Страхование на случай потребности в уходе (pflegeversicherung – нем.). Размер взносов равен 3,05 % дохода от трудовой деятельности.

- Страхование от безработицы – 2,5 %

Страховые платежи проводятся гражданином и работодателем в равных долях. То есть, например, объем их выплат по медицинскому страхованию составляет по 7,3 %.

Выплаты к зарплате в Германии, не облагаемые налогами и сборами

Работодатель в ФРГ наделен правом выплачивать сотрудникам пособия и премии к отпуску либо празднику. При этом налогообложению не подлежит помощь, полученная в виде:

- денежных средств, предназначенных для обеспечения ухода за малолетним ребенком или проживающим в семье инвалидом;

- оплаты проезда до места трудоустройства и обратно;

- оплаты участия в оздоровительных мероприятиях или занятий в фитнес-секциях.

Приведем пример, как рассчитывается зарплата в Германии с вычетом налогов. Для конкретики за основу взят оклад в 2 000 евро/мес. Напоминаем, что в данном случае база налогообложения составляет 836,17 евро.

| Удержания | Сумма, € |

|---|---|

| Подоходный налог | 200,68 |

| Церковный налог | 75,25 |

| Налог солидарности | 20,9 |

| Медстраховка | 61,04 |

| Взносы в пенсионный фонд | 77,76 |

| Страхование pflegeversicherung | 12,54 |

| Страхование от безработицы | 10,45 |

Выполнив простые арифметические операции, получим, что при должностном окладе 2 000 евро зарплата-нетто составит 1 541,38 евро.

Сегодня в сети по запросу “налоговый калькулятор Германия” можно найти удобный онлайн-сервис. Воспользовавшись им, можно быстро определить размер своего «чистого» ежемесячного дохода от трудовой деятельности в ФРГ.

Налоги при покупке недвижимости

Независимо от постоянного места жительства иностранца, при покупке недвижимости новый собственник должен уплатить налог на переход права собственности (Grunderwerbsteuer). В зависимости от региона размер ставки варьируется в пределах 3,5–6,5%.

Ставки налога на покупку недвижимости в Германии в 2021 году

| Федеральная земля | Налоговая ставка |

| Берлин | 6,0% |

|

Бранденбург |

6,5% |

|

Баден-Вюртемберг |

5,0% |

|

Бремен |

5,0% |

|

Гамбург |

4,5% |

|

Нижняя Саксония |

5,0% |

|

Северный Рейн – Вестфалия |

6,5% |

|

Рейнланд-Пфальц |

5,0% |

|

Саар |

6,5% |

|

Саксония-Анхальт |

5,0% |

|

Шлезвиг-Гольштейн |

6,5% |

|

Тюрингия |

6,5% |

|

Бавария |

3,5% |

|

Гессен |

6,0% |

|

Мекленбург – Передняя Померания |

6,0% |

|

Саксония |

3,5% |

Как правило, налог и остальные дополнительные расходы (услуги нотариуса и риелтора, переоформление прав собственности) ложатся на покупателя. Продавец покрывает только удаление обременений из поземельной книги (если таковые имеются). Все обязательства прописываются в договоре.

Более подробно о расходах и процедуре покупки недвижимости в Германии читайте в других наших статьях

- Процедура приобретения недвижимости в Германии

- Удалённая покупка недвижимости в Германии. Кейсы для инвестиций

- Рынок не ждёт: как дистанционно совершить сделку с недвижимостью в Германии

Примеры объектов недвижимости в Германии

- Квартира в Берлине, Германия

- 819 000 €

- Площадь 107 м2, 3 комнаты

- Knight Frank

- Апартаменты в Берлине, Германия

- 426 310 €

- Площадь 68 м2, 3 комнаты

- HOUSAGE

- Апартаменты в Берлине, Германия

- 553 090 €

- Площадь 74 м2, 3 комнаты

- HOUSAGE

- Апартаменты в Берлине, Германия

- 689 000 €

- Площадь 112 м2, 5 комнат

- HOUSAGE

- Квартира в Берлине, Германия

- 628 000 €

- Площадь 77 м2, 3 комнаты

- HOUSAGE

- Квартира в Берлине, Германия

- 199 000 €

- Площадь 49.31 м2, 2 комнаты

- L&B Immobiliya

- Квартира в Лейпциге, Германия

- 76 925 €

- Площадь 34 м2, 1 комната

- L&B Immobiliya

- Квартира в Лейпциге, Германия

- 126 925 €

- Площадь 99 м2, 4 комнаты

- L&B Immobiliya

- Квартира в Лейпциге, Германия

- 98 500 €

- Площадь 46.9 м2, 2 комнаты

- L&B Immobiliya

- Квартира в Берлине, Германия

- 290 000 €

- Площадь 57 м2, 2 комнаты

- EW Real Estate

- Квартира в Мюнхене, Германия

- 1 013 583 €

- Площадь 87.73 м2, 3 комнаты

- EW Real Estate

- Магазин в Германии

- 3 946 000 €

- Площадь 1150 м2

- Knight Frank

- Квартира в Висбадене, Германия

- 335 000 €

- Площадь 48.9 м2, 2 комнаты

- Estate-Service24

- Квартира в Берлине, Германия

- 350 000 €

- Площадь 35.11 м2, 2 комнаты

- Berkshire Hathaway Home…

- Квартира в Берлине, Германия

- 685 000 €

- Площадь 71.6 м2, 3 комнаты

- Berkshire Hathaway Home…

- Доходный дом в Дуйсбурге, Германия

- 1 125 000 €

- Площадь 1030 м2

- DEM GROUP GmbH

- Квартира в Дуйсбурге, Германия

- 87 000 €

- Площадь 63 м2, 2 комнаты

- DEM GROUP GmbH

- Коммерческая недвижимость в Германии

- 1 670 000 €

- Площадь 1676.6 м2

- ИНДОМ

- Апартаменты во Франкфурте-на-Майне, Германия

- 568 300 €

- Площадь 53 м2, 2 комнаты

- JLL Residential Develop…

- Апартаменты в Мюнхене, Германия

- 620 000 €

- Площадь 50 м2, 2 комнаты

- JLL Residential Develop…

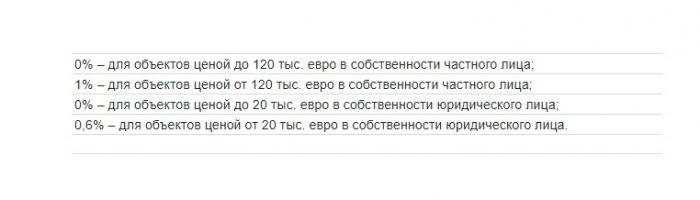

Налоги на юридических лиц в Германии

Корпорации платят обязательные взносы с прибыли. Ставка – 25%. Но и она одинакова не для всех. В Германии существует деление повинности на ограниченную и неограниченную. Первый вариант предусмотрен для компаний, которые расположены вне пределов территории ФРГ, но доходы получают внутри государственных границ. Второй вид ответственности существует для резидентных фирм. Декларации нужно предоставлять не позднее окончания отчетного периода, которое наступает 31 мая. Делать это нужно вне зависимости от организационно-правовой формы. Взносы распределяются по кварталам, в равных долях. Платятся они каждую четвертую часть года в 10-х числах.

Помимо декларации, придется предоставить:

- баланс;

- сведения о полученной за текущий период прибыли, а также понесенных убытках;

- письменное сообщение ревизоров о состоянии предприятия;

- официальная ксерографическая копия решений акционеров.

Вычислений из базы, на основе которых рассчитываются сборы, тоже много. Сюда входят:

- резервные фонды, существующие для выравнивания ситуации из-за инфляции;

- амортизация;

- пожертвования в социальные фонды;

- расходы, понесенные в результате удовлетворения представительских целей (в допустимых пределах).

Ставка колеблется от 23% до 33% (включая торговый налог). Кроме того, им придется оплатить сбор:

- с приобретения недвижимости:

- с земли;

- с содержания недвижимого имущества;

- с автомобилей (если он состоит в собственности юридических лиц);

- с дивидендов, депозитов и ценных бумаг.

Ставка НДС в Германии

Статья государственного дохода от налога на добавленную стоимость достаточно существенная. Она составляет почти тридцать процентов (28, если точнее) от общего веса в бюджете страны. Объектом для формирования базы сборов является стоимость товаров или услуг. НДС составляет 19% – обычная ставка, и 7% – пониженная. Здесь тоже существует множество нюансов.

Например, ваша компания находится на старте собственного развития и стремлений ad astra и, соответственно, получает невысокий доход. Он ниже предусмотренной ставки, с который взимается НДС. Возможны следующие варианты:

- Вообще не платить налог, оформив освобождение на основе суммы полученного дохода. Так может поступить фирма, зарегистрированная в области сельского хозяйства или лесной промышленности, а также работающая на экспорт. От НДС освобождаются врачи, ветеринары, страховые агенты.

- Уплачивать, но по ставке в 80% от той, которая существует для вашего товара.

- При обороте предприятия в 32,5 тысяч евро, оно имеет право на освобождение от обязательных взносов в следующем календарном периоде.

Налог корпораций Körperschaftsteuer

К корпорациям в Германии относят таких юридических лиц, как акционерные общества, кооперативы, ООО. Налоговая ставка составляет 15%, к ней добавляется сбор солидарности в размере 5,5 процентов. Существует два механизма начисления данного вида налога:

- для неограниченно налогообязанных организаций. Для корпораций, которые содержат центр управления в виде офиса, расположенного на территории Германии ведется расчет налога от прибыли, в том числе, нереализованной, например, рост стоимости актива.

- для ограниченно налогообязанных компаний. Если фирма не имеет зарегистрированного центра координации в ФРГ, либо он расположен за её пределами, компания оплачивает налог с доходов от деятельности на немецкой земле. При этом учитывается соглашение об избежании двойного налогообложения. при уменьшении налоговой базы.

Налог на коммерческую деятельность Gewerbesteuer

Сумма взымаемых процентов составляет примерно 3,5 от дохода от коммерческой деятельности. Предусмотрен вычет для ИПшников и товариществ в виде 24,5 тысяч евро.

Сбор солидарности Solidaritätszuschlag

Налог находится в прямой зависимости от величины начисления налога корпорации и составляет 5,5 % её части. Он оплачивается лицами, причастными к корпоративному налогу вне зависимости от гражданства и национальности.

Сумма налоговых отчислений для юридических лиц в среднем достигает 25-30 процентов.